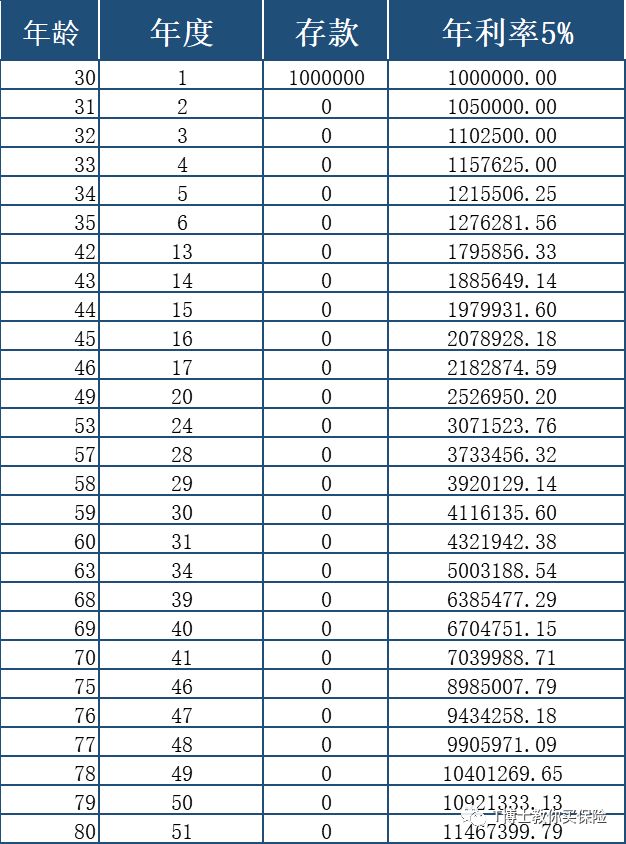

复利,是指本金产生的利息,第二年会计入本金中,继续生息,也就是利滚利。

据说,爱因斯坦曾经说过,复利是世界第八大奇迹,它的威力甚至超过了原子弹。

这句话到底是他老人家说的,还是老舍说的,我们不知道,但这句话,深以为然。下面我以100万元为例。

假设我们把100万元作为本金,假设年利率是5%,让其复利滚存,第一年产生的利息是5万元,和单利计息的一样,但第二年就开始有变化了,利息的计算除了本金100万元以外,还要加上5万元的利息,本息就有1102500元,到了第三年,累积的利息就有157625元。

时间是复利最重要的力量,时间越久,收益就越大。

假设一个人从30岁就开始存,增加第1个100万,也就是200万元,只要15年。

增加第2个100万,只要8年。

增加第4个100万,只要5年。

如果我们让他继续存,47年以后,也就是在他77岁时的收益更是天文数字,直逼1000多万元。

这就是复利的魅力。

今年以来,我们团队一直在竭尽全力地推荐大家年金险。

年金险就是一种以复利滚存生息的理财产品,前期只需要投入一笔小小的资金,几十年后就能领回超高额的回报。

目前仍然有既定利率4.025%,实际收益在3.8%左右的年金险产品在售。

但它不像其他的短期理财产品,随时会遭受大环境影响,未来能拿到多少收益,年金险的合同上都会写明,可以长期锁定,因此即便环境再糟糕,都不会对它造成任何影响。

不过很多人一直觉得有钱人才需要购买年金险,但恰恰相反,我认为普通人,更应该买年金险。

普通人更难存下钱

今年有3位经济学家获得了诺贝尔经济学奖,他们花了20多年的时间,深入到贫困地区,亲自走访每一户贫困人家,探索穷人贫穷的本质原因,并提出为此我们能提供哪些帮助。

他们发现,穷人贫穷,有一个原因是他们消费高,太会花钱。哪怕给了补贴,他们仍然会把钱浪费在不必要的地方上,而不是存起来用于未来的投资,或者提升自己。

比如他们在中国挑选了两个地区的贫困家庭,给其中一个地区补贴了面条的钱,另一个补贴了大米的钱,也就是说这些家庭可以以更低的价钱买到面条和大米,但是他们并没有这么做,反而提升了虾和肉的消费。

又比如,他们走访了摩洛哥一个贫困家庭,他们发现这个家里有电视机、抛物面天线和DVD播放机,买这些花了他们好几个月的积蓄。

一些农民承认化肥是可以增加土地收益的,但他们总是在耕种到来之前就把钱花掉了,最后因为买不起化肥,丢失了一次投资的机会。

虽然这些经济学家走访的是一些极端贫困的家庭,但是这种要面子、乐于享受的行为,在我们身边却十分常见。

实际上,无论是普通人还是富人,大家都有消费的欲望,一旦有钱,就会急于提升生活品质,但不同的是,同样购买奢侈品,富人购买,对他们的现金流并不会有太多的影响,而且大多数的富人是用投资产生的额外收益支付的,比如在《穷爸爸,富爸爸》一书中,作者的妻子买了一辆奔驰,这辆车的花费就是通过投资房地产获得的额外收入,而不是借钱。

反而很多普通人却会为此花掉自己大部分的积蓄,甚至让自己陷入深深的负债之中。

至于为什么普通人不惜负债也要花钱买不必要的奢侈品,因为“稀缺”。

有个哈佛大学教授就发现,一旦一个人越缺什么,他就越渴望什么。比如没时间的人,就越渴望闲余。孤独的人,越渴望交际。

贫穷的人因为长期的生活比较压抑,他们一旦有了钱,就会先用来消费,提升生活的乐趣。

更多的人则是为了所谓的面子,不惜借钱消费,结果下次赚来的钱,有一大部分需要拿去还上一次欠的债,真正剩下来的并没有多少,陷入“新酬还旧账”的循环之中。

只有存款充足,我们才有底气面对任何事情,有能力应付突如其来的问题,不过我们并没有拥有和富豪同样多的财富,我们想要积攒存款,就需要违背人性,需要自律,但实际上我们心理都清楚,这个社会的诱惑太多,想要让一个人自律实在是太难了,如果真的能自律,也就不是普通人了,因此对于普通人来说,更需要强制储蓄。

而年金险就可以帮助我们强制储蓄。

把钱存入年金险以后,需要等到一定的时间才能取出,中途不能拿回。

如果我们只是存银行,或者买短期的理财产品,很可能会因为控制不住自己的欲望,中途取出消费。这也是我为什么更推荐普通人购买年金险的原因。

而且在开头我也和大家演示过,复利的魅力是时间赋予的,时间越长,获得的收益越大,同样的钱,你存30年的收益绝对比你存5年的收益多得多,年金险可以存到退休前才领,长达20、30年,后面还会继续滚存。

普通人能投资的渠道很少

我们都知道,在这个社会,想要实现财务自由,光靠一份工作是不现实的,要么通过投资,要么通过婚姻。

婚姻我就不赘述了,不在本文的讨论之内,我重点说说投资。

投资,也就是利用钱生钱,实现躺着赚钱。比较常见的投资方式有创业、买房、炒股、买基金等。但这些都需要我们有很强的信息搜集能力、判断能力以及资源。

比如买房,你要看得懂政策,还要懂历史经济等等,这些对很多普通人来说就显得有些困难。

普通人因为没啥钱,平时会花很多时间在选择权衡上,比如上班快迟到了,他们会考虑是要打车还是坐公交诸如此类的事情。

这就好比一个小行李箱,装满东西后,想再装一个杯子,就需要把一件衣服拿出来,普通人没有多少存款,或者说并没有很好的现金流,消费一次,就意味着需要牺牲另一种消费,长期权衡下来,根本没有时间提升自己,增加收入。

但对于富人来说,并不存在这种问题,他们的资金充足,用金钱就可以轻松解决很多事情,因此他们有大把的时间花在自我投资上,甚至可以为之不惜付出巨大的花费,提升认知能力,久而久之,就可以把普通人远远甩在身后。

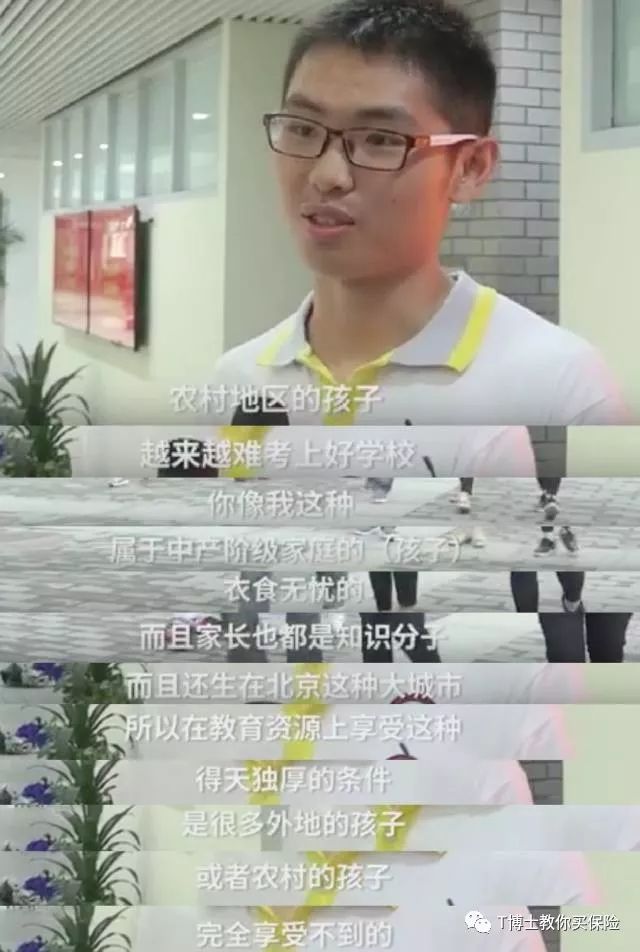

比如我们可以发现,寒门越来越难出贵子,能考进名校的学生,大多家庭都很不错,因为他们的家庭有足够的资金提供更多的教育资源。

2017年北京高考状元熊轩昂的采访

但哪怕富人自己不会投资,他们也完全有钱雇佣优秀的理财顾问。

除此之外,富人获取信息的渠道比普通人要多很多。

很多信息过了很久才会被大家知道,但是对于一个富有的人来说,他就能打破这种信息的传递,他们能通过旅游,接触权贵人士的圈子等,直接获取第一手信息,增加他们投资的判断,而这些是普通人很难实现的。

在这之中最重要的是,富人因为有钱,所以可以承担更大的风险,可以多渠道投资,哪怕某个渠道投资亏损,也不会对他们的生活造成很大的威胁。

但对大多数普通人来说,他们因为没有多少财富,能承担的风险极小,只要一点亏损,可能就会导致整个家庭万劫不复,因此更适合保守的理财方式,而我认为,年金险就最适合普通人。

大多数理财产品在3%~4%左右,而年金险也能有这么高的收益,既定利率在4.025%,实际年化收益能达到3.8%。

更重要的是,比起普通的理财产品,年金险更安全。

未来收益到底是多少,年金险的合同上都会写明,保证有收益,而且可以长期锁定。

你只要把钱放那里,它就可以自己滚存了,不用在意它们的底层资产到底投向了哪里,不用判断经理能力好不好,也不用每天盯着它涨没涨,担心是否可能亏损等等。

普通人怎么买年金险?

很多人以为买年金险需要很多钱,但其实不是的,每个月存几百块就可以买了。

下面我以某款实际年化收益在3.8%~3.9%的年金险为例,一次性交,最低只需要1万元,如果分期买,每年最低5000元就可以了,也就是说每个月只要存417元就可以买年金险了。

不过我想对30岁左右的工薪家庭来说,每年存1万元应该不难,因此下面我以1万元为例。

假设每年存1万元,存10年,本金一共是10万元,我们来看看他退休后的收益。

从60岁开始,每年就能领取11680元,每天差不多30多元,保证领到身故,而当初每天仅仅只是投资了一杯奶茶的钱。

虽然领得不多,但也能给自己提供一份小确幸呀,比如看看电影啊,或者买点小零食啊,偶尔来个马杀鸡啥的,增加自己的娱乐生活,想想还是很满足呀 。

。

假如在95岁身故了,35年内总共能领取42万多元,此外家人还能拿10万元的身故保险金,加起来就是52万元!

如果不想领到自己身故,还可以在中途退保,领回现金价值。

假设领到90岁就退保,还可以退回14万元,这笔钱就可以用来治病啥的,毕竟老了大多身体都不会太行,加上之前领了15年的养老金35万多元,一共就有49万多元。

我认为,对于普通家庭来说,购买年金险或许是最好的投资渠道了,可以强制储蓄,收益也有保证。

不过就在不久前,监管就下令叫停既定利率4.025%的年金险产品,最后一波收益较高的年金险产品,将在这个月月底,也就是12月末全部停售,因此配置年金险,刻不容缓。

参考资料:

《贫穷的本质:我们为什么摆脱不了贫穷》,阿比吉特·班纳吉,埃斯特·迪弗洛

《稀缺:我们是如何陷入贫穷与忙碌的?》,塞得希尔·穆来纳森,埃尔德·沙菲尔