偿付能力充足率是衡量一家保险公司财务状态的重要指标,也是我们选择是否入手这家公司的保险产品时需要考虑的因素。

所以,今天我就给你详细的聊聊,偿付能力的重要性。

我国大陆已于2016年起实行全球金融业领先的“偿付能力第二代监管体系”(C-ROSS)。

“偿二代”监管的目标是:保险公司在接下来的一年内99.5%的可能性不会破产。

这套标准不仅与国际接轨,而且关键指标更是超越了欧洲和美国现行的标准。

偿付能力是客户普遍关心的问题,保险监管部门颁布的《保险公司偿付能力管理规定》当中规定:

保险公司应当具有与其风险和业务规模相适应的资本,确保偿付能力充足率不低于100%(即保险公司股东所持有的实际资本不得低于保险监管部门要求股东所持有的最低资本)

举个栗子:

1、⼀家保险公司的股东持有5个亿的资本金(实际资本=5亿)

2、保险监管部门经测算,认为这家保险公司持有2.5亿以上的资本金就不会轻易破产(最低资本要求=2.5亿)

3、所以这家保险公司的偿付能力充足率=200%(=5亿/2.5亿)

这说明保险公司偿付能力充足率是监管要求的2倍,完全符合要求。

根据原保监会《保险公司偿付能力监管规定》第二条的规定:保险公司应确保偿付能力不低于100%。

对于偿付能力低于100%的公司监管部门会根据低于的程度实施分类监管。

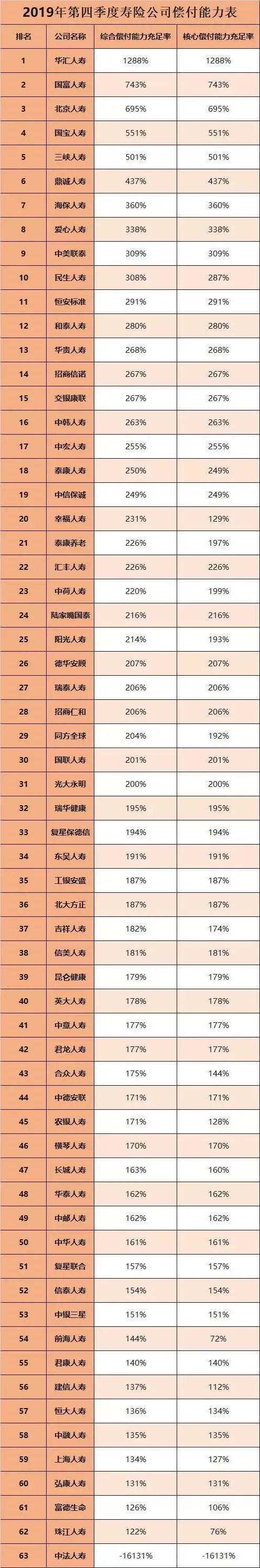

那这么多寿险公司,偿付能力分别是啥样子的呢?

截止至2月11日,63家保险公司发布了四季度偿付能力数据。

看到这里,可能你会有疑问:

1、某保险公司的偿付能力充足率很高,所以这家公司一定是大公司、很厉害?

答:不一定。

很多偿付能力充足率超高(如超过1000%)的公司,都是刚刚成立的新公司。

由于业务量很小,监管部门的最低资本要求也很少,但是股东的注册资本金却很高,所以偿付能力就很高。

这时,我们只能说这家公司在当前这个时点破产的可能性很小,并不能说这家公司做的很大、很厉害。

同样成立多年的保险公司,如果偿付能力很高,那也说明一个问题:这家保险公司的资金没有很好的投资出去。

就好像我们家里的资产更多的放在了活期账户了,流动性好了,但收益自然也受到了影响。

2、某保险公司的偿付能力充足率只比100%高一点,甚至只有90%多了,所以就很危险了,离破产不远了?

答:不一定。

在“偿二代”偿付能力监管体系下,一家公司拥有100%的偿付能力充足率。从监管的角度来看,在接下来一年中,这家公司是有99.5%的可能性是不会倒闭的。

所以如果看到那家保险公司偿付率在100%左右,就说他要破产了,是很不客观的。这距离破产还有相当长的一段距离。

当然这时咱们的保监爸爸就会介入了,比如强制叫停这家保险公司继续开展新业务,或者要求股东注资、限制股东分红等等,以保证保险公司的安全。

所以说,不论我们是从业人员还是保险消费者,都要正确的理解保险公司的偿付能力充足率,以至于不被人忽悠。