4.025%的年金险火起来后,以安全稳健、复利增长、取现灵活等特性,火遍大江南北。自在人生准备谢幕,有人开始问水星保,还有什么产品可以接力这种高收益年金险。

银保监会下调年金险的预定利率后,4.025%已成为历史。从市面上看,3.5%的增额终身寿险是目前最接近4.025%年金险的产品。

实际上,强制储蓄、复利增长、保单贷款、稳定现金流等功能,增额终身寿险也能实现。今天我们来介绍一下增额终身寿险,以及市面上还有哪些接力自在人生的产品。

今天我们主要讨论四点:

寿险的分类

增额终身寿险如何规划现金流

热门产品对比

适合人群

1

寿险的分类

寿险的责任很简单,保障身故和全残。按照保障期限可分为定期寿险和终身寿险。

终身寿险里又可分为定额终身寿险和增额终身寿险。

定期寿险对抗的风险是早亡,补偿家庭的收入损失。

终身寿险对抗的风险是长寿,让老年生活更有尊严。

定额终身寿险和增额终身寿险实际上解决的,是“钱”的问题。保险除了保障以外,另一重要功能就是规划资产。

增额终身寿险,相当于是在保险公司开一个身故保障+储蓄账户,把钱放在里面以固定利率增长,要用的时候再领取。

合理设置投保人、第二投保人、被保险人和受益人,还可解决保单由谁支配、身故后保单由谁继续投保、保单由谁继承、资产与债务隔离等问题。

2

增额终身寿险如何规划现金流?

增额终身寿险的结构和年金险类似,一辈子复利增长。

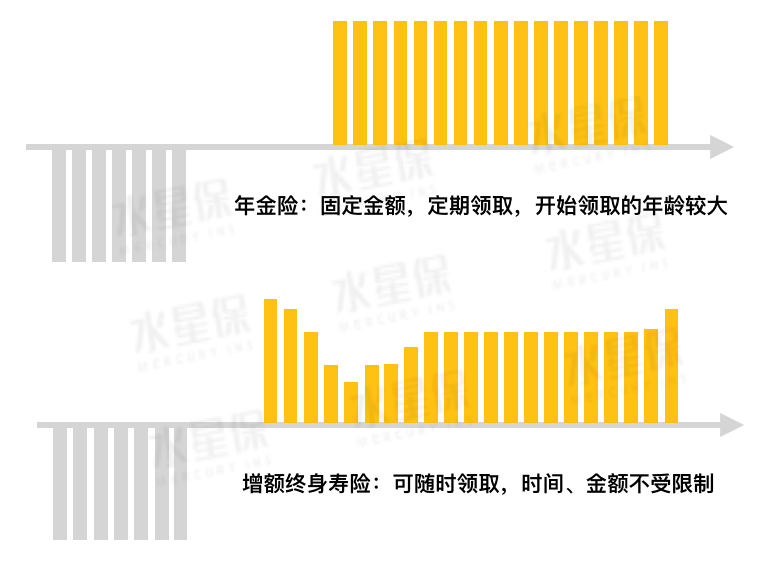

年金险每年会定期定额返还年金,而增额终身寿险相当于在保险公司建立一个复利增长的储蓄账户,通过减保的方式支取保险金,时间和金额不受限制。

很多人看到终身寿险的字眼,就觉得这是身故才可以理赔的保险。其实不然,它是一种规划现金流的工具。

不仅现金价值回本快、保额以固定利率增长,而且随时可通过“追加保费”和“减保”存取资金,可进行教育金、养老金、婚嫁金的灵活规划。

年金险和增额终身寿险的现金流示意图

(点击查看大图)

3

热门产品对比

目前在市场上比较热门的增额终身寿险有三款,分别为:如意尊、中华尊以及琴童尊享。我们来对比一下。

投保规则

(点击查看大图)

投保灵活性:

如意尊:投保门槛稍高,但投保年龄最高达80岁,而且缴费灵活,满2年后每年可加保20%,至交费期满。

琴童尊享:投保门槛最低,但可追加保额次数较少,10年交的保单,最多可加保4次,只有如意尊的一半。

中华尊:可缴费年限只有5/10/15/20年可选,加保规则同如意尊。

附加万能账户:

如意尊可附加万能账户,保底利率3%,手续费1%,追加的保费可进入万能账户,以每月更新的结算利率结算,目前是6.05%

中华尊和琴童尊享不附加万能账户。

共同点:支持加保和减保

加保:如果投保后觉得不太够,希望追加保额,可以选择加保。不管是哪款产品,加保时仍按投保年龄计算保费。同样额度,年龄越小,保费越低。

减保:减保是增额终身寿险的核心,通过减保的方式,灵活支取资金,达到灵活规划现金流的目的。保单现金价值即可支取的总金额,和身故保额大小差不多,以3.5%增长。

收益分析

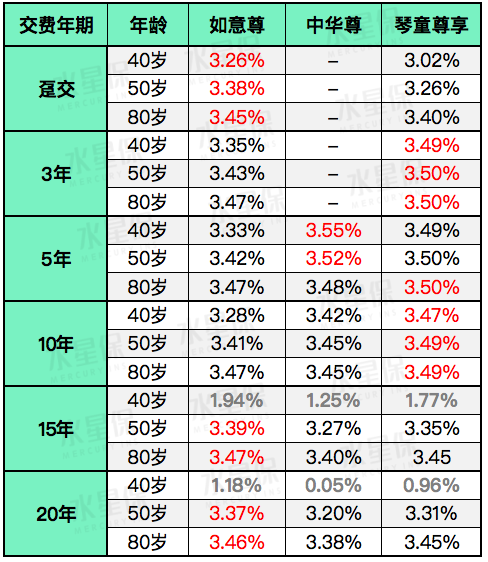

水星保根据不同年龄、不同保费、不同性别、不同缴费年期分别比对了这三款产品,发现对保单现金价值和身故保额影响最大的是缴费年期和性别。

我们以30岁男性和女性为例,年交保费10万,比较三款产品在不同缴费年限的真实收益率最大值。

案例一:30岁男性,年交保费10万

(点击查看大图)

我们来看一下,对30岁男性来说,三款产品的真实收益率:

趸交、15年期、20年期:如意尊在整个保障期限的内部收益率最高,80岁后3.45%

3年期:整个保障期内琴童尊享均最高,80岁后3.5%

5年期:20年内的收益率中华尊收益较高3.52%;20年后以上琴童尊享收益率最高3.5%

10年期:琴童尊收益率享最高3.49%

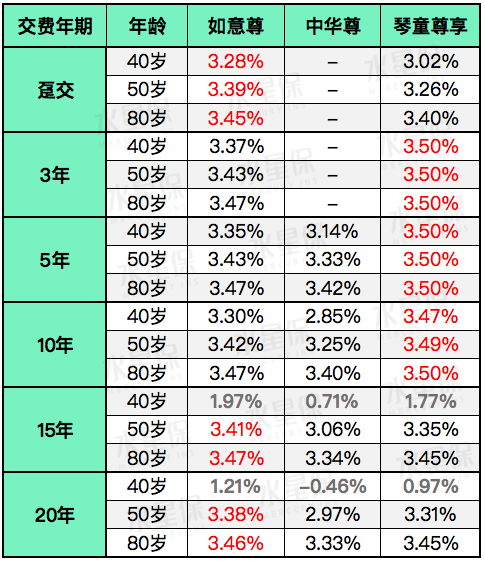

案例二:30岁女性,年交保费10万

(点击查看大图)

如果是30岁女性,结论非常不一样:

趸交、15年期、20年期:如意尊的收益率最高,接近3.5%。

3年期、5年期、10年期:琴童尊享表现最好,最高可达3.5%,优势主要体现在3年期和5年期。

如意尊和琴童尊享对女性的收益率普遍更高,而中华尊对男性高一些。

如果是女性,可选择如意尊或琴童尊享;如果是男性,可优先考虑中华尊。

比较特别的是,男性选择5年期中华尊,第五年收益率可高达3.71%,不仅回本速度快,而且收益非常高。

无论出于何种需求,如果选择了增额终身寿险,水星保都建议这张保单持有至少10年以上。时间越长,复利增长的效应越大。

4

什么人适合配置增额终身寿险?

有强制储蓄需求:对于普通人而言,增额终身寿险可以改变我们的消费习惯,满足强制储蓄的需求。无论收入高低,理财最重要的一点是先储蓄后花销。很多人把储蓄和花销的顺序弄反,导致存不下钱。

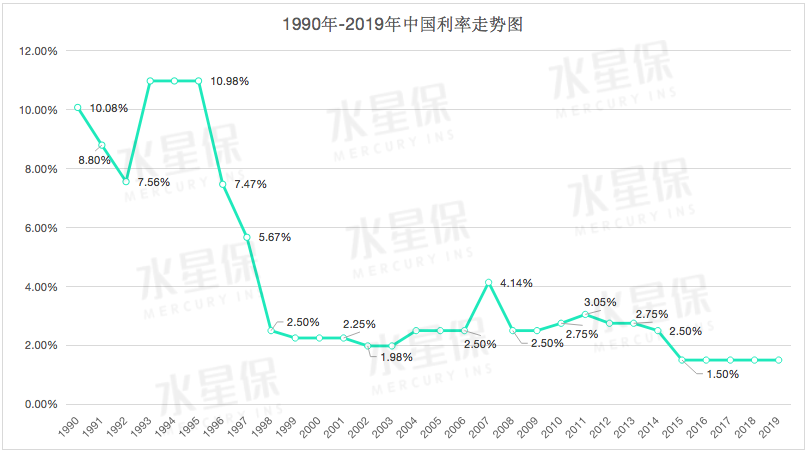

希望锁定长期利率:我们国家的利率持续走低。银行三个月定存利率1993年为10.98%,至2020年已降至1.35%。

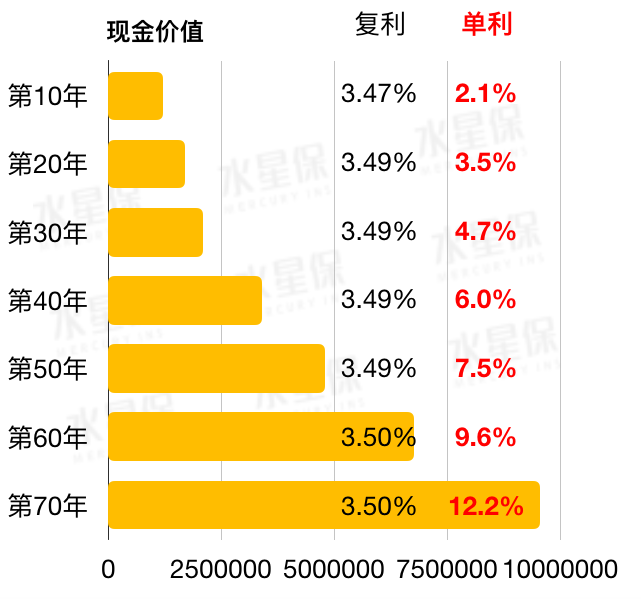

定期存款、国债均以单利计息,我们把3.5%复利换算成单利可见,50年后现金价值单利高达7.5%。假如购买的是定存或国债,50年后已无法得到同样高的收益。

1990年-2019年中国利率走势图

(点击查看大图)

复利和单利换算示意图

给孩子储备教育基金:子女教育是刚性开支,时间和费用均无弹性,到了那个时间点一定要拿出来。提前规划,及早储蓄。在安全的基础上,利用时间的复利效应让资金增长最大化。

为自己规划养老金:随着医疗科技发展,我们可能会迎来一个百岁人生。我们的寿命会很长,但到那个时候,收入可能会很有限,而支出持续增加。给自己准备养老金将成为一个大趋势。

有理财需求:希望给自己存下一笔钱,增加幸福感和安全感,同时关注安全性、收益性和流动性。增额终身寿险属于收益不会降低的金融产品,也不会出现超额收益。希望为自己或家庭存一笔钱的朋友,可以用时间换取利益,非常安全。

总结

三款增额终身寿险各有千秋,区别主要在于不同交费年期的内部收益率有高低之别,而且性别对收益影响比较大。

总体上来说,三款都是非常优秀的寿险产品,可按需选择。