今天,主角是一只中长期纯债基金——鹏华产业债,也荣获了2020年晨星普通债券型基金奖。

七周年成绩单

2013年2月6日成立的鹏华产业债基金,最近刚刚交出“7周岁”的成绩单,现任基金经理为祝松。

截至4月30日,基金7年总回报63.50%,年化收益超7%,中长期业绩均跑赢同类,跟沪深300比回撤也绰绰有余。

鹏华产业债基金成立以来累计收益率

数据来源:天天基金

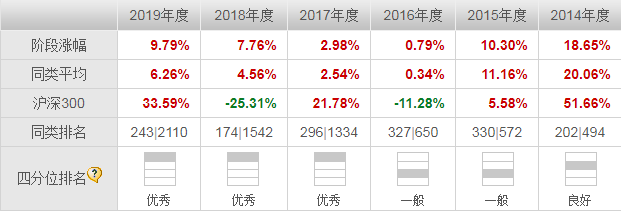

鹏华产业债基金各年度涨跌幅

数据来源:天天基金

分年度看,这只基金2019年取得了9.79%的收益,在同类基金(中长期纯债基金)里排名第七位,这是一个蛮耀眼的成绩,也是本次获得晨星普通债券基金奖的重要原因。

另一方面,归类于普通纯债基金的鹏华产业债基本不参与权益类资产投资,但会做可转债投资,因此仍具备一定的“股性”。

这种“股性”让基金的收益空间比普通纯债基金更高,但波动与风险会低于纯粹的可转债基金和股债兼投的二级债基金(如昨天介绍的博时信用债)。

基金经理及投资策略

基金经理祝松在固收领域从业近14年后,于2014年1月加盟鹏华基金,3月即接管刚刚成立不久的鹏华产业债至今。

目前,祝松在管债券已达9只,管理规模240.82亿元,其投资风格是围绕政策面和基本面为主的价值投资。

而债券基金赚钱主要有三条路,

一、票息收益

即通过买债券到期还本付息,这便是债基最首要也最确定的收益来源,但个中操作可不简单。

七年的时间,鹏华产业债亦经历了两个完整的债市牛熊周期,在牛熊转换中能够保持稳健优秀投资回报,很重要一方面是抓住比较核心的债券市场机会。

在2014-2015年债券牛市过程中,鹏华产业债整体久期偏长;

2018年面临牛转熊行情,组合上半年久期明显长于下半年,较好地抓住2018年牛市的一些债券投资机会。

二、债券价格波动的收益

比如以100元的价格购入一张3年后到期的债券(票面利率3%),结果一个月后债券的市值成交价已上涨5%,你这时出手不仅赚到满意的收益,还大大提高了资金使用效率。

而鹏华产业债便是采取了多元债券投资策略,灵活把握不同类固收品种的投资机会。

祝松的投资风格稳健而灵活,用他自己的话就是“固收产品应力争为投资人带来长期、稳定回报,而不是波动起伏,博弈的回报”,所以研判方向,跟随投资是他的主要投资风格。

比如2018年下半年,他抓住可转债的机会果断出手;并于2019年3月顺利减仓,完美的参与了一波可转债行情(在TMT及新能源车等成长性标的上获得较好收益)。

三、杠杆收益

对于开放式的债券基金而言,杠杆比例不得超过140%,用杠杆赚钱也是门技术活但略微复杂,我们以后再说。

风险控制

一、产业债风险

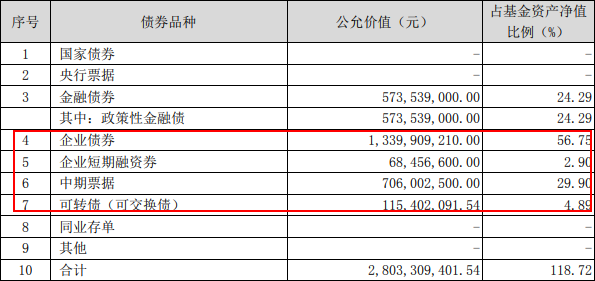

产业债(信用债)投资区别于国债和金融债投资,基金资产在债券上的主要投资都是企业债、中期票据、企业短融债,而鹏华产业债在产业债券上的投资已达到94.44%。

鹏华产业债2020Q1债券投资组合

数据来源:基金一季报

当然,此类债券有一定的信用风险,在票息和收益率上往往高于国债和金融债。

2018 年至今已有85家发债企业共300多只债券发生了信用违约,违约金额高达3100亿元。

因此需要规避单一债券持仓过高的基金,以免债券出现信用风险,极大影响基金净值。

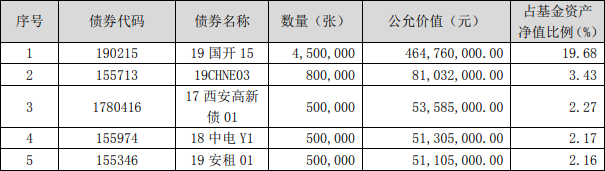

鹏华产业债2020Q1前五大持仓债券

数据来源:基金一季报

不过,鹏华产业债真正重仓的只有占比19.68%国家开发银行金融债,安全性还是非常高的,极端信用风险影响基金大跌的情况基本可以排除。

二、坚强的后盾

除优秀基金经理的精耕细作外,很多“宝藏”基金背后同样少不了强大投研团队的支撑。

据悉,鹏华固收团队自2003年组建以来已积累超16年的固定收益投资管理经验,目前团队成员共计55名,包括10名平均从业年限超8年的专业投资人员及15名覆盖全行业的信用研究员。

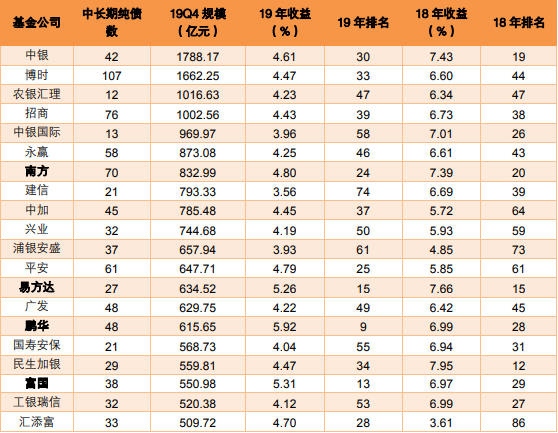

将中长期纯债基金的规模和业绩按基金公司分类对比,2018年和2019年一共 95家基金公司中:

1)规模前二十的基金公司业绩水平均表现稳定,业绩排名较高;

2)易方达、鹏华、 富国、南方四家基金公司的业绩相对更好,展现出公司强大的固收管理能力。

中长期纯债基金对应基金公司的规模及业绩表现

数据来源:Wind,平安证券研究所

综合近年来的基金报告可以发现,鹏华产业债基金在具体投资上,

偏向于买入并持有中高评级信用债为主(中等级较高,40%左右);

久期管理上,2018 年组合久期偏高,2019年偏低;

可转债投资上,最近两年平均维持在 15%左右,换仓较频繁。

从整体结果看,这只基金在久期、信用债投资、转债投资上风格稳定并有较好的业绩效应。

基金经理祝松的固收从业经历非常丰富,同时具有近7年的债券基金经理管理经验,所属基金公司鹏华基金在固收业务上综合实力较强。