浙江交科,3天涨幅30.74%,背后是有原因,总的来说是三点:

准备发行可转债(今天4月22日正式发行);

高含权;

核准批文与转债发行间隔短;

提前埋伏!

多多今天就给大家揭晓一个提前埋伏的艺术,也是大有可能会亏损的。

01

可转债打新相信大家都不陌生。

无奈,现在参与打新的账户已经接近600万了,僧多粥少。

于是乎,有更多的人参与抢权配售了。

简单来说就是提前买入股票,申请发债配售,基本都能获配到对应的可转债。

坊间常说:抢权是门亏钱的艺术,多多领略过。

在转债发行(申购日)前几日,往往股价被拉升,这时候买股票,相当于高位接盘。

到了申购日,抢权的人争相卖出正股,结果股价下跌。

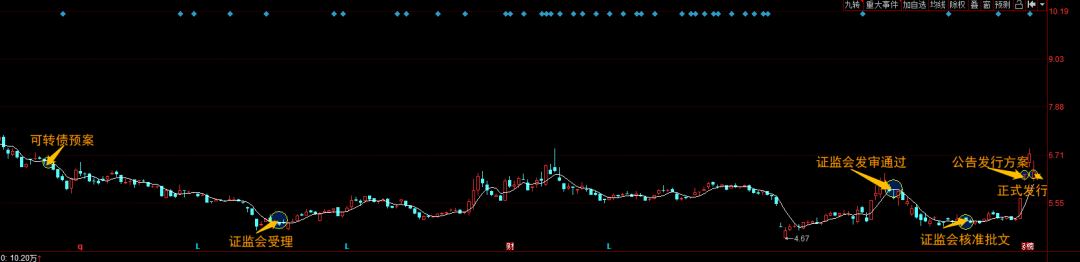

比如下图是浙江交科近日的走势——

原本是为了多赚点鸡腿钱,结果股票亏损的钱比转债赚的钱还多。

偷鸡不成蚀了把米。

所以抢权配售套利更合适股市行情好、正股质量有保障的情况,也因此,这段时间我已经放弃抢权了。

02

很多人跟多多一样,吃过抢权的亏,转而埋伏抢权的人。

比如从上图我们可以看到,在交科转债发行前3个交易日,正股浙江交科的股价连连攀升。

在攀升前提前买入,也就是比抢权的人更早去埋伏,最后潜伏党都获得了非常丰厚的利润。

如何把握这个时机呢?

在这之前大家就得先了解一下可转债的发行进度安排。

一只可转债的发行

有的甚至中途夭折,直接被取消或者延期发行。

需要经过多道工序,而且发行过程不一定就是顺风顺水。

整个流程也没有固定时间要求,快的可能要几个月,慢的要几年也说不准。

但流程安排大同小异,一般就是:

董事会预案—股东大会通过—证监会发审通过—证监会核准批文—转债申购—可转债上市

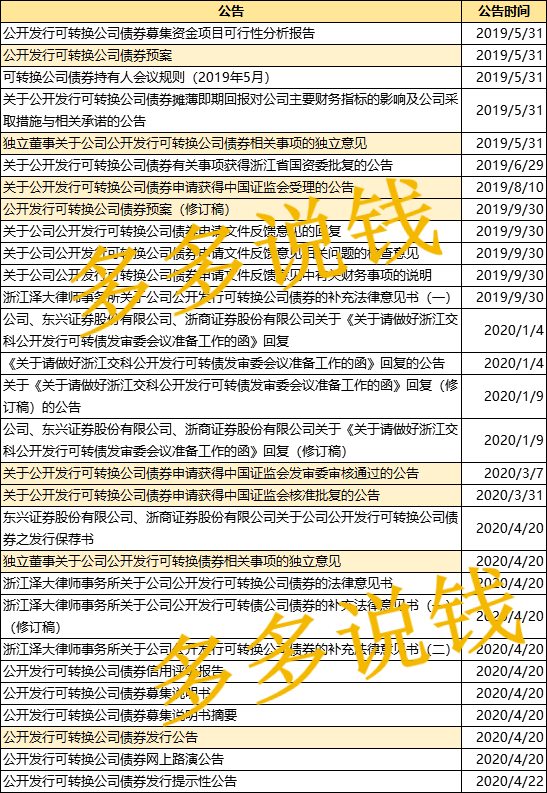

比如浙江交科所有关于可转债的公告流程如下:

我把几个重要的时间点给大家画一下,

(点击手动拉大图片可以看清楚)

对于浙江交科而言,最佳的埋伏时机就是证监会发布可转债的核准批文附近。

也就是3月31日附近,大概20日前的股价低位,现累计涨幅30%+,年化去到580%+。

所以说提前埋伏的人利润丰厚。

03

注意了,不是所有发行可转债的正股都能埋伏成功的。

埋伏这门艺术也是有高风险的。

浙江交科之所以能埋伏成功,原因之一是核准批文与转债发行间隔短。

如果证监会发布核准批文后,迟迟等不到转债发行公告;

又或者突然出了什么幺蛾子,转债发行被取消或延期。

这时候,手里拿着的股票就是一只烫手山芋了。

最近的例子就是本钢板材,1月23日发布批文,现在还未公告发行转债

如果那天就埋伏,现在真的会欲哭无泪。

滨化股份也是如此。

此外,浙江交科之所以能给提前埋伏的人带来惊喜,最重要的一个原因是含权量相当高。

(含权量是指每百元股票含的可转债权力,含权量越高,同等数量的股票可获配的可转债越多。)

因此吸引了不少抢权配售的套利者去套利,也便能进一步拉高股价。

大家平时可以在集思录上找到准备发行的可转债的百元含权量。

下图是往年含权量排名。

套利有风险,不管是提前埋伏抢权的人,还是抢权配售的人,都是在跟市场博弈。

很多朋友最先是通过打新债接触可转债投资的,也就是说,你们是本着低风险投资入门的。

如果去做套利和博弈,是否偏离了自己的初衷呢?

好好衡量吧。

标签: 可转债