admin

1522

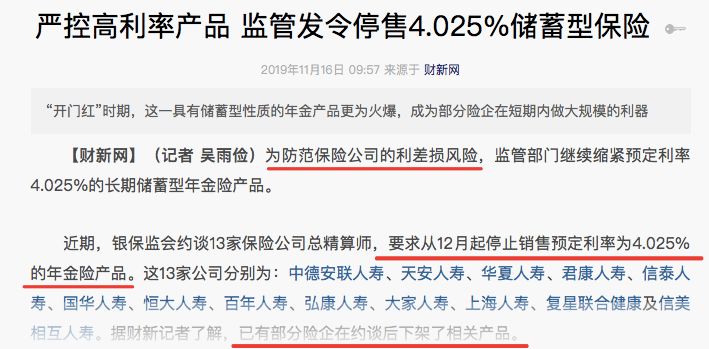

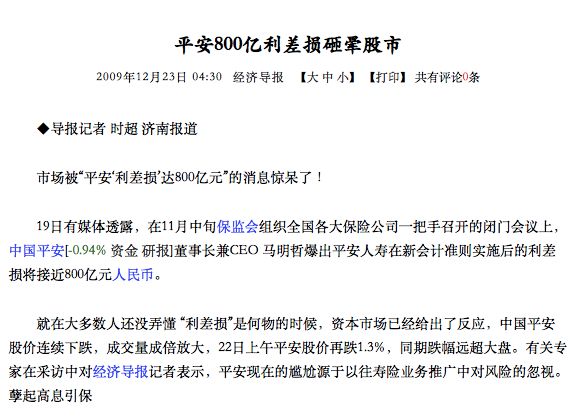

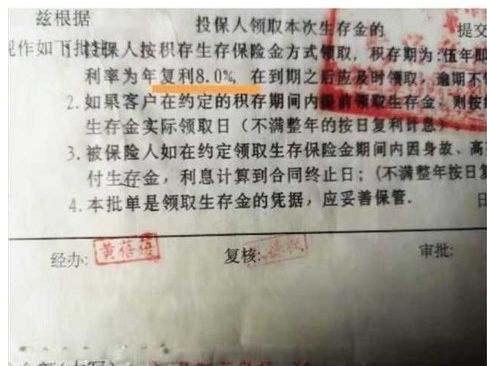

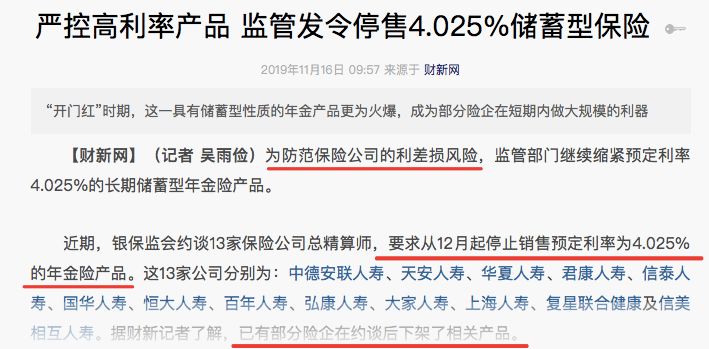

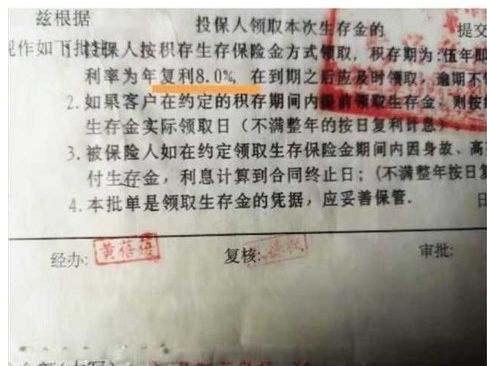

而就在上周,银保监会约谈了13家保险公司,要求下个月起,停止销售预定利率为4.025%的年金险。三个月前,监管的态度还是:不允许发售4.025%的新产品,现存的旧产品还能卖。而现在直接一刀切,全部停掉。足以看出监管保护保险公司的决心...即便有些公司没有被提及,但我和几个监管层的朋友确认了一下,他们非常笃定的告诉我,大多数产品甚至活不到明年3月份。其实,保险公司收了我们的保费,除了留一部分钱作为准备金用来理赔,运营等,还有一部分钱是拿出去做投资的。毕竟,长期险一般要缴费二三十年,而货币是有时间价值的。所以,精算师就会根据未来对资金的投资情况,给保单预估一个收益率,这就是预定利率。举个栗子,如意享的预定利率是4.025%,但实际上,保险公司拿着保费投资的回报利率可能是4.5%甚至更高,那么相差的0.475%就是保险公司能赚的钱,这个差就是利差。投资利率高于预定利率就是利差益,低于的话就是利差损。我们都知道,年金险都是长期保单,投保时就已经确定了每年能拿多少钱。而预定利率过高的后果就是,一旦后期实际的投资收益达不到,对保险公司来说,就会产生亏损。记得09年,在保监的一次内部会议上,平安的掌门人马明哲大吐苦水,称平安利差损高达800亿元。所以,此次监管出手,主要目的就是为了防范保险公司利差损的风险。紫霞之前和大家聊过,90年代初国内寿险公司的预定利率普遍很高,最高的能到8.8%...有些区域甚至更高。在当时银行存款利率超过10%的行情下,8个点的年金险被老百姓各种嫌弃。不幸的是,97年金融风暴来了,经过几轮降息,3年时间里中国一年期存款利率直接跌到2.25%。虽然后面发售的年金险预定利率也随着大环境逐渐降低,但之前买过8%复利的客户却丝毫不受外部影响。毕竟每年领多少钱都是白纸黑字写进合同的,就算你保险公司亏得底裤都没了,也得老老实实拿钱出来。有了这样的历史教训,银保监会是绝对不允许这类危机再次上演。P2P的暴雷惨状历历在目,年金险的初衷是提供最稳定的理财保障,大人买用于养老,给孩子买作为以后的教育金,不应该变成追求高收益的风险投资,过于乐观的预定利率反而会给整个行业带来系统性的风险。每次聊年金险,总有老铁问我,“我炒股、买基金,赚的钱比年金险收益高多了,压根不需要啊?”。收益高是确实,但你不得不承认,我们要把不同用途的钱,放在最合适的篮子里。对于养老来说,这部分钱不能有一点风险,收益还不能低。就跟呼吸一样,必须得有,而且不能断…从收益来看,年金肯定远远不如我炒股做定投定投,但这个产品是对自我一种时刻保障,它不受经济危机的影响,不受我可能失业的影响,也不受成家立业后或许会存在的婚姻纠纷的影响。再通俗一点讲,年金就是我为自己追加了一份金额更高的养老金,从退休开始领,持续到去世。记得之前刷知乎,看到这样一个问题:为什么在上海月薪5万还是很焦虑?有一个回答相当精辟:因为你的收入结构不对。5万都是工资收入,天天要考虑KPI有没有完成、会不会被开掉,当然焦虑;但如果你工资2万,3万是银行的利息,你还会焦虑吗?其实,对于我们大多数人来说,我们的要求不过是,不工作、或者没有能力工作时,依然有人给我发工资。不受市场波动改变,情绪不被数字的涨跌控制。

反观市场上所有的投资品,也就只有年金险可以做到了。当然,年金险并不适合所有人,如果小年轻或者小家庭经济状况并不算特别宽松的,非常不建议买,而是应该在力所能及的范围内去把重疾险、意外险、寿险、医疗险这些基础保障做好。然后再看家庭日常现金流状况是否健康,未来现金流状况是否有准备。如果一切回答都是OK后,那倒是可以配置一份,毕竟预定利率4.025%的年金险马上就要大规模停售了。以后基本不会再有收益这么高的了,目前市面上还有几个实际收益接近4.025%的,紫霞都有测评过。