admin

1737

回测了一下它们的赚钱能力:过去几年一直定投,能赚多少。

这可是个力气活,似乎很少有人这么干,我算到手指抽筋时,也突然问自己

有人说,在牛市或者行情来了的时候,买被动的指数基金,比买主动型的强。

我看到这句话时,本能是否定的。毕竟上一轮牛市里,有一大批明星基金,赚的比指数型高多了。

既然你觉得主动型的基金很厉害,比指数型性感多了,为啥你这两年,还一直建议我们买指数基金呢?

为啥不像以前一样,继续挑些厉害的好基金,让大家多赚点?

主动型基金,就是由一群人操盘、调度的基金,基金赚多少,和这群人的操作水平有很大关系。

水平高的,就是明星基金、明星经理,会受到大家的追捧。

而被动型,就是完全、或者主要复制某个指数的基金,它是无情的机器,指数买啥它买它。收益呢,也是跟着指数在动。

因为成立五年以上的、以买股票为主的、可以随时申购赎回的主动基金。

因为五年前,是2014年10月,正好是上一轮牛市的起点;这些基金,起码经历了一轮牛市,和一轮漫长的熊市。中间还有震荡市。

一种是从2014年10月——也就是上一轮牛市起点开始定投,到现在为止;

还有就是:过去的五年,有牛市有熊市有震荡,足够精彩了。很考验基金经理水平。

你既然选择了主动管理,那起码要跑的赢沪深300,才好意思说自己厉害吧。

坚持傻瓜式定投(每月一次,每次1000)的情况下:

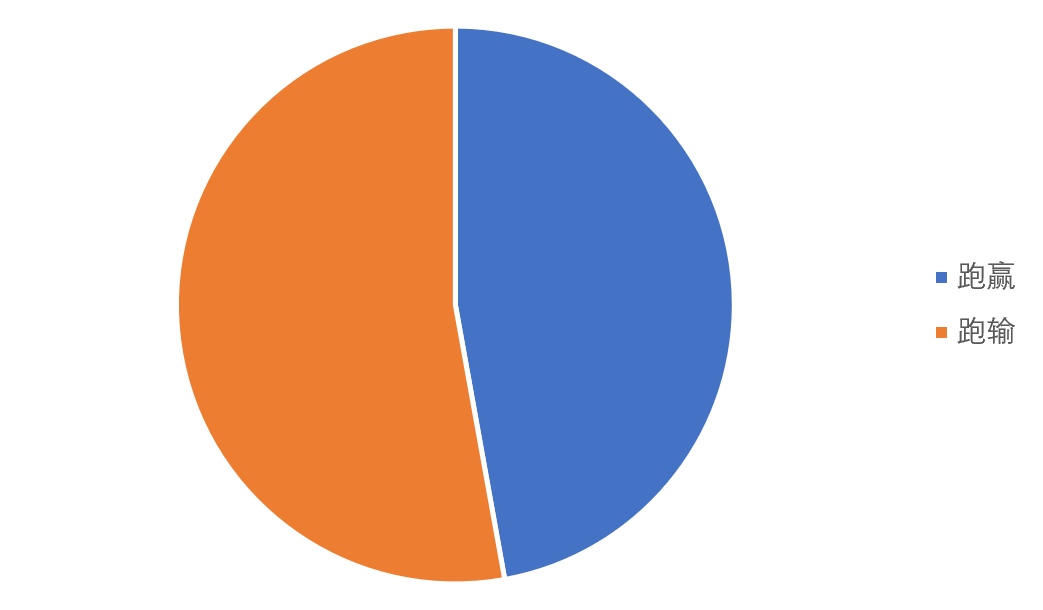

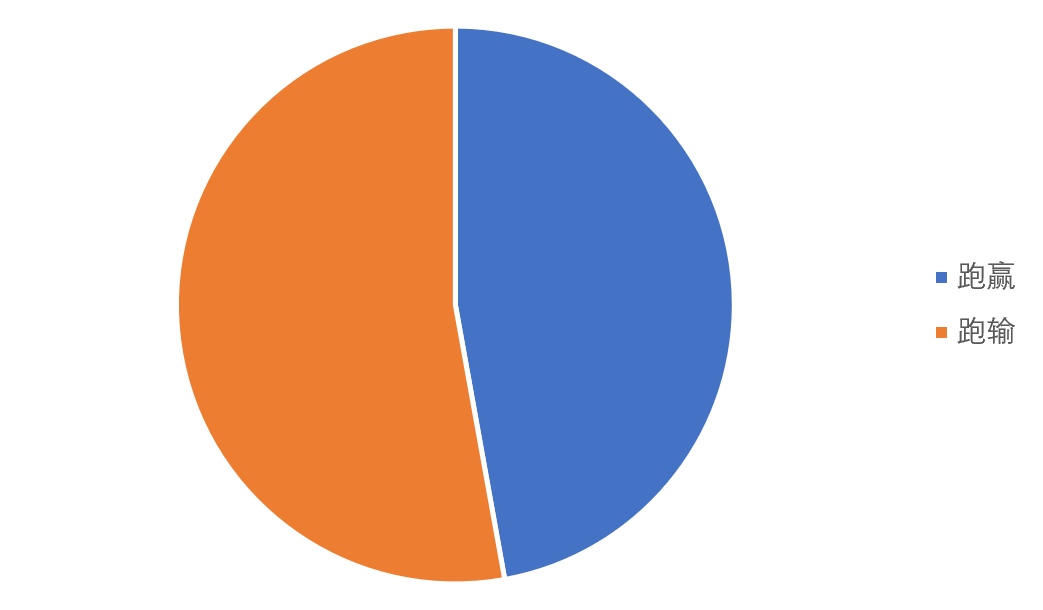

812个主动型基金,有383个跑赢了沪深300,429个跑输了。

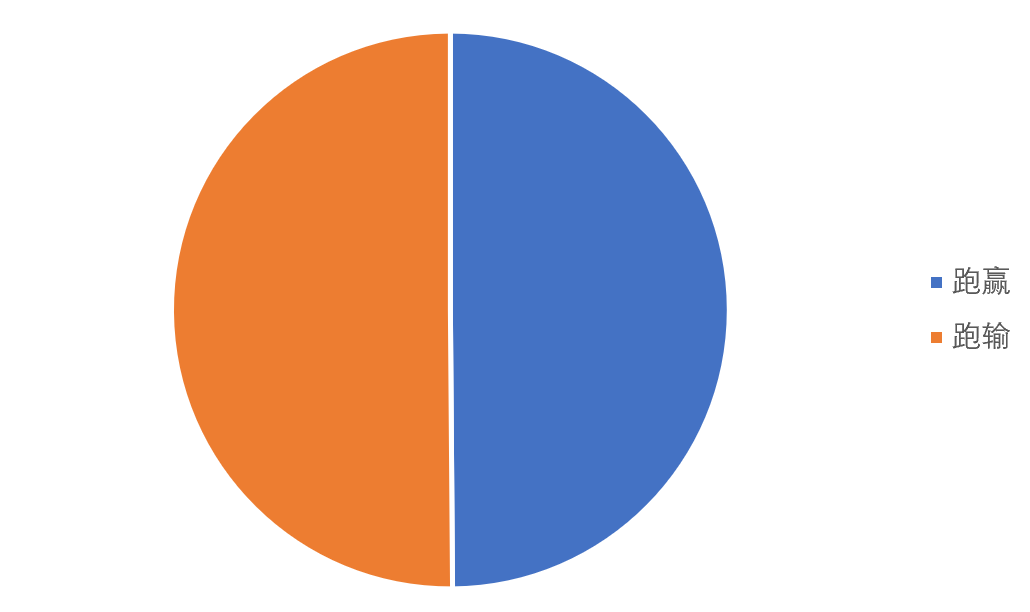

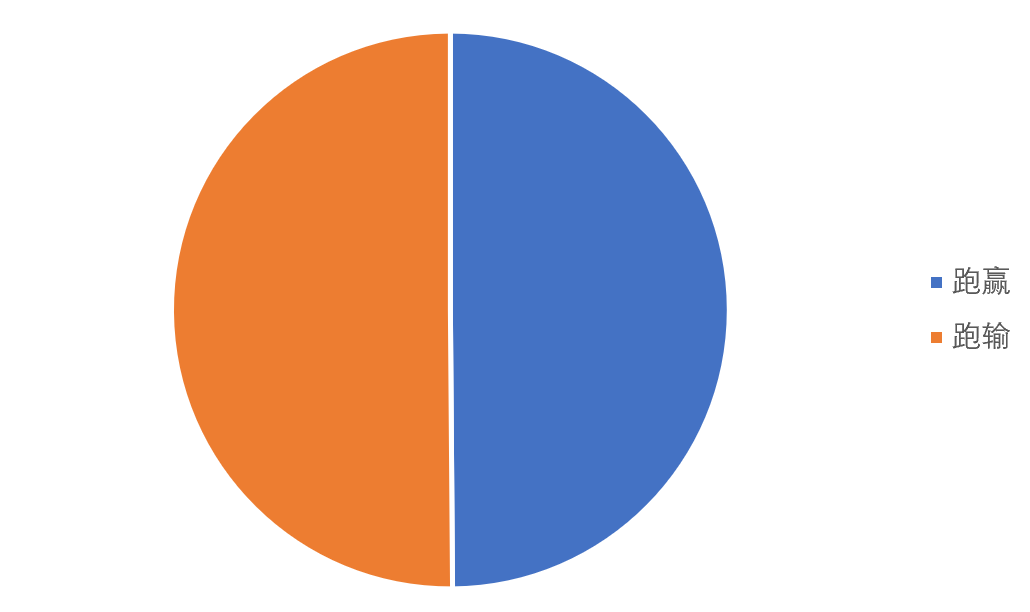

坚持定投到现在,结果是:405个跑赢了沪深300,407个跑输了。

沪深300,无论是定投了三年、还是五年,都处在一个比较中间的位置。

买指数,比买主动型好;或者,买主动型一定赚的比指数高。

你买主动型的,闭着眼睛选,有一半的概率,收益还比不上沪深300。

甚至有很大可能定投了五年,还亏损着百分之十几、二十几——有26个基金是这样的。

如果你买“对”了,那些跑赢沪深300的,有一大票收益都特别的高。

比如,过去五年定投,选沪深300指数基金,能赚17.88%。

而主动型基金里,有将近90个,收益是超过40%的,比沪深300高的多的多。

最多的一个,易方达中小盘混合(110011),定投五年能赚86%,也就是买了十万元,能赚8万6。

既然闭着眼睛选,也有一半的概率能胜,那我们只要多付出一点时间精力,选出几个厉害的出来。

说起来巧,大概就是2016年的10月,我呕血写了这篇《闭关两天,选出基金9支》

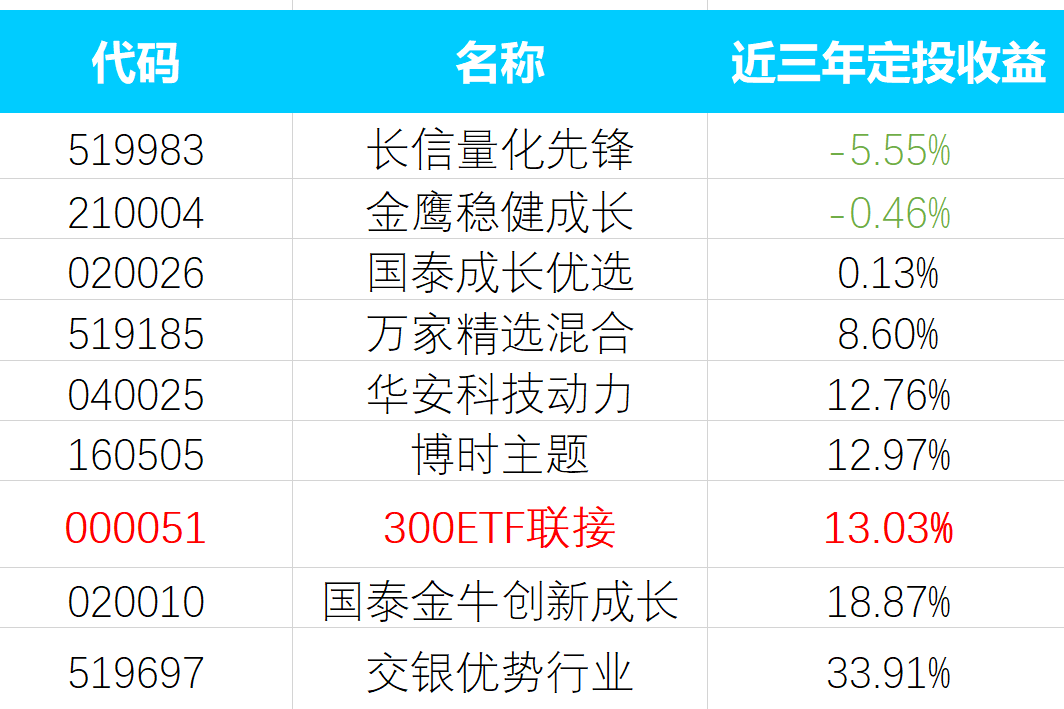

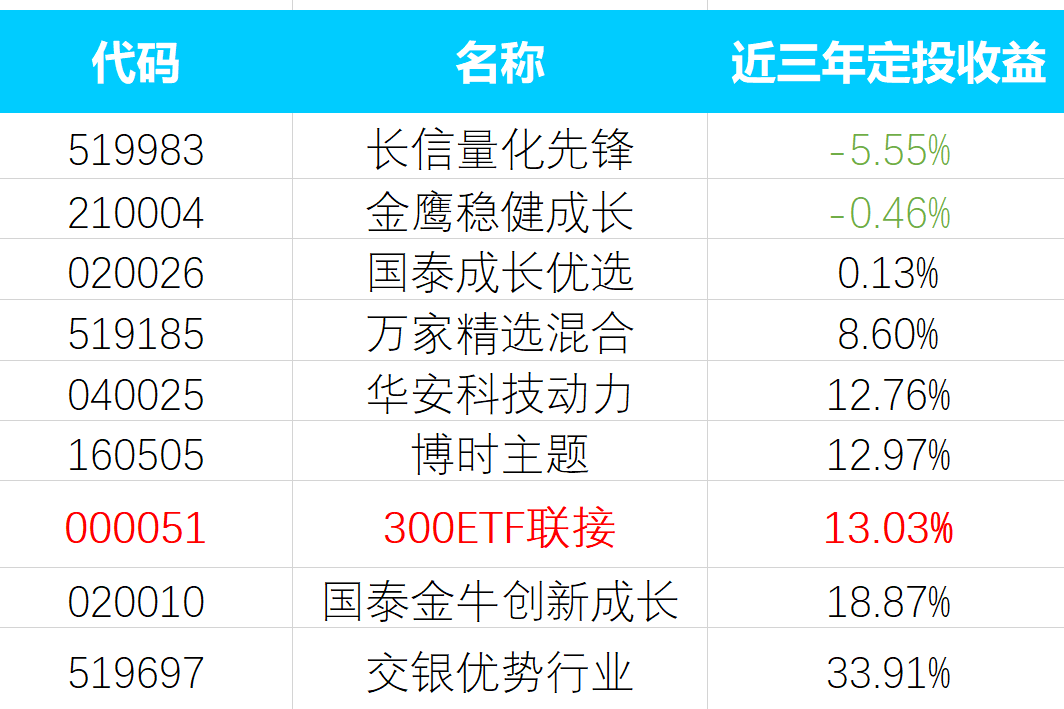

那么...三年过去了,定投这8个,和定投沪深300指数基金相比。

很可惜,定投三年的结果是,6个跑输了沪深300,只有2个跑赢。

其中有两个,还蛮“惨不忍睹”的。定投三年到现在,收益还是负的...

说起来,我选的这8个,始终远远跑赢指数,业绩长期优秀的。

为什么会这样呢?为什么过去一直优秀的基金,到了这两年却掉队了呢?

大家选主动型基金,有一个隐蔽的坑是——你只能看到过往的牛逼,但你看不清未来会怎样。

每一年,都有大批的人,可以跑赢巴菲特;但能长期跑赢的,凤毛麟角。

所谓的长期业绩好、基金经理长期优秀,都是通过“历史业绩”来看的。

我选中的这800个主动基金里,有好多个,过去收益很牛X,但最近几年就乏力了。

可能过去一年赚好几倍,现在定投五六年,总收益不到5%——比如,中邮战略新兴产业。

当然,也有很多过去岌岌无名,这两年收益却明显好起来的。

比如,海富通内需热点混合(519056),2014-2015年定投收益-17.64%。

这些基金,如果在2016年10月那个节点来挑选,它们的历史业绩,根本入不了眼。

但现在它们成了明星,都闪闪发光,被重点推荐了。

选主动型,难就难在——固然每一年,都有N多个远远跑赢指数的。

有时间有精力有能力有兴趣的人,当然可以配一些主动基金,追求更高收益。

只是,对于普通人来说,与其花费大量的时间精力去研究、去担忧。

毕竟工作干好了,升职加薪跳槽,是一年百分之几十,甚至几倍的收益。