admin

1029

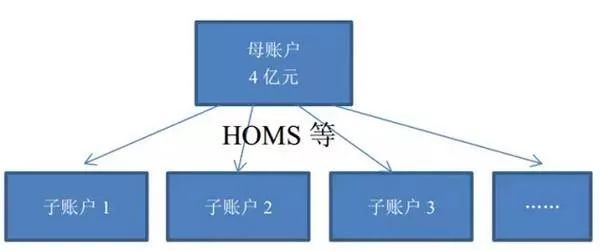

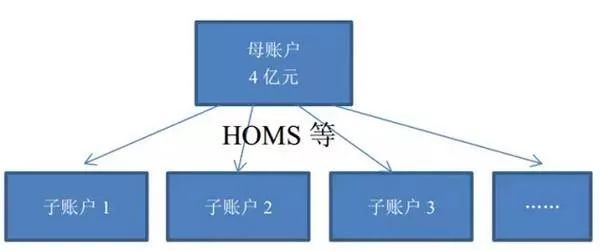

随着近几个月股市回暖,新开证券账户增多,场外配资的电话、短信又开始增多了。可以轻易借到钱炒股,成倍扩大收益的资金借贷方式,就叫配资(融资)。找证券公司借钱买股票叫券商融资,是合法的,一般不会超过1倍杠杆,年利率8%左右。找场外的第三方平台借叫场外配资,是不合法的,监管当局随时可能查处,一般是3-7倍杠杆,极端的可以有20倍左右的杠杆。原理上场内场外的证券账户配资(融资)是一样的,基本等同于期货中的保证金杠杆机制。你出一笔资金做为保证金,配资公司按比例给你补上一笔资金,双方的资金放在一个配资公司的交易账户里一起操作。这笔由出借方补上炒股资金是需要付利息的,月息从2%到10%不等。假设,你有10万元人民币,找到配资公司要做配资,配资公司经审核后,给了我配资40万,也就是4倍杠杆,加上你的本金10万,一共50万,放在配资公司的账户上,我可以操作50万资金。假设月息3%,配资成本:月利息=配资金额×3%=40万×3%=1.2万元人民币。如果牛市运气好,连番大涨,天天涨停,这50万很快就能变成200万或300万的持股市值,收益指数级扩大。如果杠杆到16倍,没准能搏出千万级收益,实现财务自由,当然要在下跌之前全部卖掉。首先,每个月股票账户加上交易手续费、印花税,必须浮盈超过3%,才能做到保本。如果按自有本金(保证金)计算,账户月交易成本是12%,年成本144%。如果出现下跌,只需要2个跌停,本金就归零,还会欠配资公司的资金利息。即便是前期股票上涨1倍,股票市值达到100W计算,跌幅超过40%,收益基本全部归零。要么向配资公司追加保证金,要么配资公司直接操作强制平仓。需要注意,你的自有资金+股票都在配资公司账户,对方是可以操作你的账户的,保证配资资金的安全。配资公司都设有平仓线,账户资金触及平仓线,又没有追加保证金,配资公司会直接抛售你持有的股票,你就已血本无归了。如果碰上个股踩雷,或者像2015年那样的股灾,连续7-8个跌停板,根本无法卖出股票,那将不仅会赔完本金,还要赔配资公司的钱,这笔钱可能是你本金的几倍。年中,场外配资规模达到了1.4万亿,不少都是合作的城市商业银行、保险公司,实现场外配资的核心软件,是马云的恒生电子的homs系统。当证监会觉得场外配资风险太大,一刀切掉整个homs系统伞形信托,引发配资的股民、配资、恐慌的其他机构、散户形成合力,大量抛售股票。当整个homs系统同时抛盘时,让配资筹码集中的股票瞬间跌停无法抛售,为了尽快撤出,于是只能第二天继续抛售,由于资金规模过大,第二天又继续跌停,两个跌停就触发了更多1:5杠杆配资的平仓线,于是所有的配资公司都要开始平仓了,1:5的爆仓以后又继续平1:3的,继续平仓。一时间整个股市都所有的机构和散户都在拼命抛售,经常一开盘就跌停板,于是更加没人敢去接盘,机构抛不掉现货,只能通过股指期货对冲风险,股指期货又连累现货下跌,进入恶性循环,最终导致整个股市狂跌了4周。

这轮股灾中爆仓而倾家荡产的股民不计其数,连许多配资公司都亏破产了,几乎引发了整个金融系统的危机。如此恐怖的一幕,不知道今后会不会再次发生,降临在谁头上都是一辈子搬不开的大山。需要融资也要守法合规,在券商那里融资,远离显而易见的风险。