本周需要注意的指标有

1. 本周下跌,整体估值继续下降

2. 融资余额15724亿,本周融资余额下降82亿

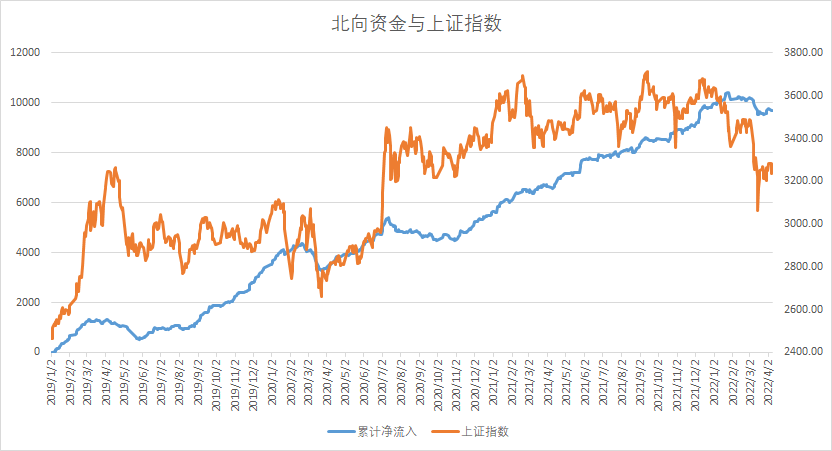

3. 北上资金本周净流出65亿,上周流入后,这周又转为流出

4. 股市性感指数3.09,依然处于绝对低估区间

指标小结:

这周只有3个交易日,融资余额和北向资金都是流出的,股市性感指数继续下跌,但总的变化不大,整体估值水平略微下降。

3月15日股市性感指数最高3.23倍,目前3.09倍,依然处绝对低估区间。

4月份还有3周,年报和一季报披露结束后,PE估值会有所下降

整体观点:

从整体看,目前估值水平处于低估区间,只是不知道最低点在哪。

但在3年的角度看,现在买入胜率已经很大。

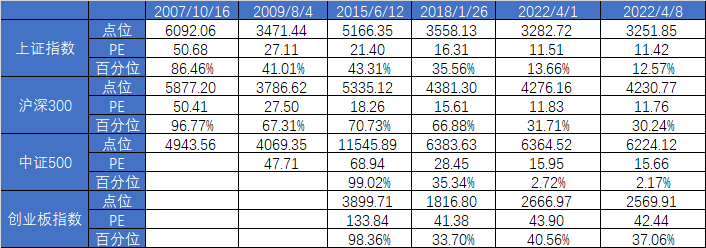

01 | PE估值

PE口径问题请看《【建议阅读】茴字的几种写法:哪里的估值比较准?》

PE百分位问题《相同指数为什么不同平台的估值不同?》

PE的高低问题看《沪深300的PE高估了?》

《为什么中证500越涨估值越低?》

沪深300点位4276点,PE11.76倍,PE百分位30.24%。中证500点位6224点,PE15.66,PE百分位2.17%。

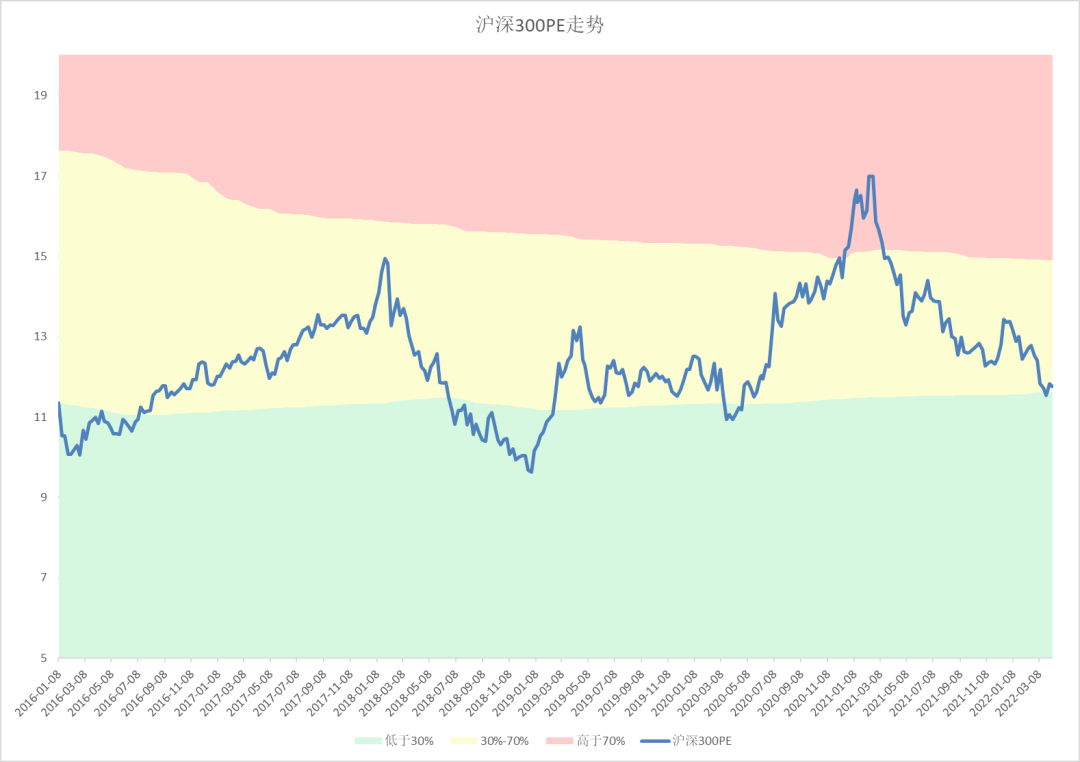

沪深300历史PE走势图

沪深300从2015年至今PE走势图

沪深300PE目前处于合理偏低水平

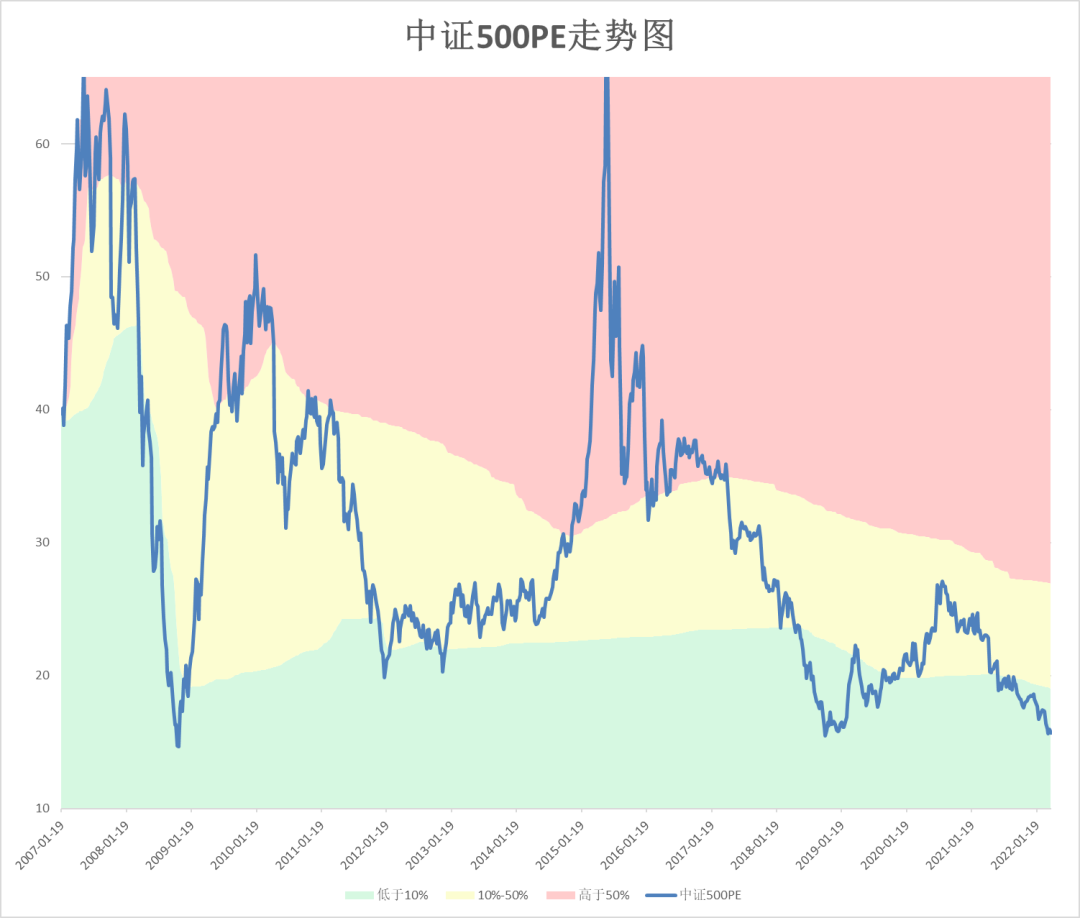

中证500历史PE走势图

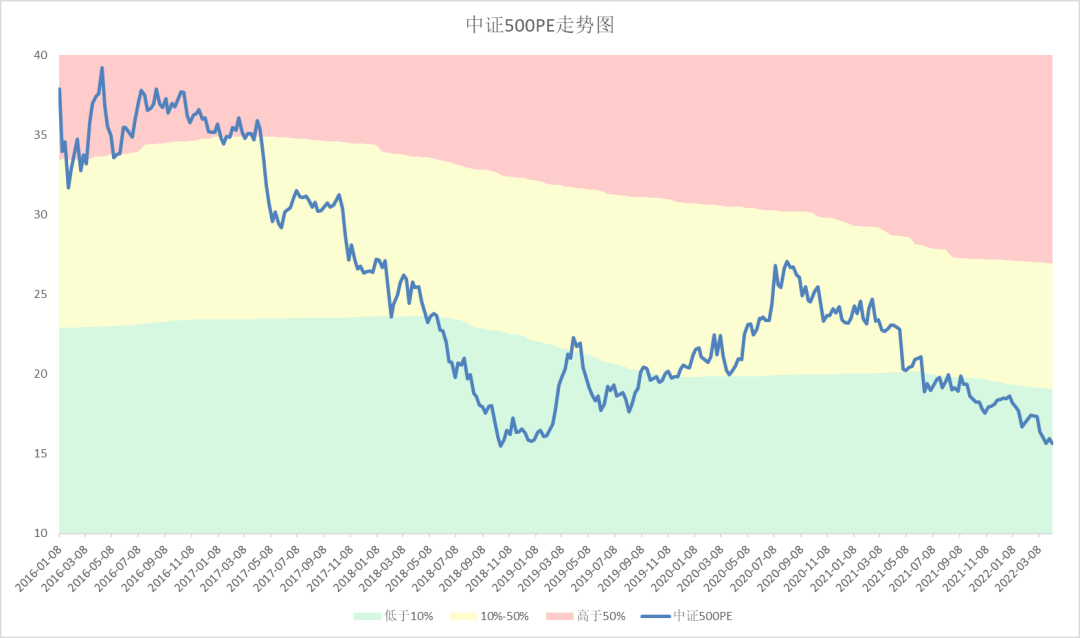

中证500从2015年至今PE走势图

中证500PE处于低位

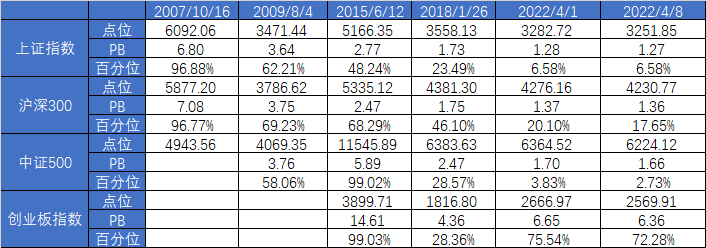

02 | PB估值

一个比PE更稳定的估值指标

沪深300PB1.36倍,高于历史上17.65%的时间

中证500PB1.66倍,高于历史上2.73%的时间

PE和PB小结:

沪深300的绝对估值低,但相对估值高

中证500的绝对估值高一点,但相对估值低

03 | 破净资产股票

通常我们用破净资产的股票数量来反应熊市的恐慌程度,以及牛市的泡沫程度。

破净个股271家,相比上周小幅减少

注:上市公司数量更新频率较低,主要是因为新股不断发行,导致破净个股占比被动减少,所以不频繁更新上市公司数量。

04 | 牛熊市间隔时间

目前看,2440大概率将是本轮熊市最低点,距离2013年的1849点间隔5.53年,处于合理的间隔区间。

如果看未来的牛市,现在距离上一次牛市高点过去了6.82年,从近一年的走势看,疯牛肯定没有了,但现在是进入熊市还是处于慢牛周期呢?

也许“不识庐山真面目,只缘身在此山中”

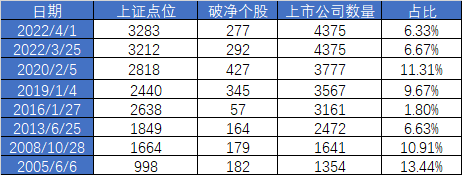

05 | 融资余额

融资融券开通较晚,无法与历史熊市低点对比。这个指标用于对市场情绪的观察。

当余额上涨时,说明市场趋于乐观,借钱炒股的人变多。

融资余额下降时,说明市场趋于悲观,都在还钱。

3月25日余额15078亿

6月30日16281亿

7月29日16483亿

8月26日17058亿

9月29日17054亿

10月28日17005亿

11月25日17212亿

12月30日17213亿

1月27日16484亿

2月24日16314亿

3月31日15806亿

4月7日15724亿

本周融资余额下降82亿,融资余额持续下降

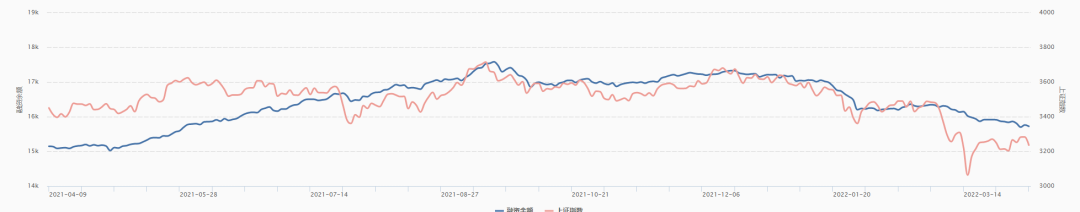

06 | 股市性感指数

这个指标看这篇《一个指标,判断市场估值水平》

盈利收益率:比如一个公司盈利是10亿,公司的市值是100亿,那盈利收益率就是10/100,也就是10%。换句话说,10%的盈利收益率代表如果用100亿买下一家公司,每年赚的净利润为10亿。

如果换算到指数上,则为指数相对价格的投资回报率。

10年期国债到期收益率:相当于无风险收益率

股市性感指数:沪深300盈利收益率除10年期国债收益率,可以理解为权益投资相对低风险收益的性感吸引力

10年期国债收益率2.75%,下降

沪深300盈利收益率8.5%,有所上升

沪深300盈利收益率和10年期国债收益率的比值3.09

但从上图可见,不管什么原因,当该数值大于3时,无一例外都是绝对低位!

而在熊市低位震荡时,该数值的上下区间大约在2.5-3.5之间。

而在1.5倍之下时,毫无疑问就是高估了。低于1倍,就是进入泡沫区间。

3月15日股市性感指数一度上升到3.23倍,目前3.09倍,依然处于绝对低估区间。

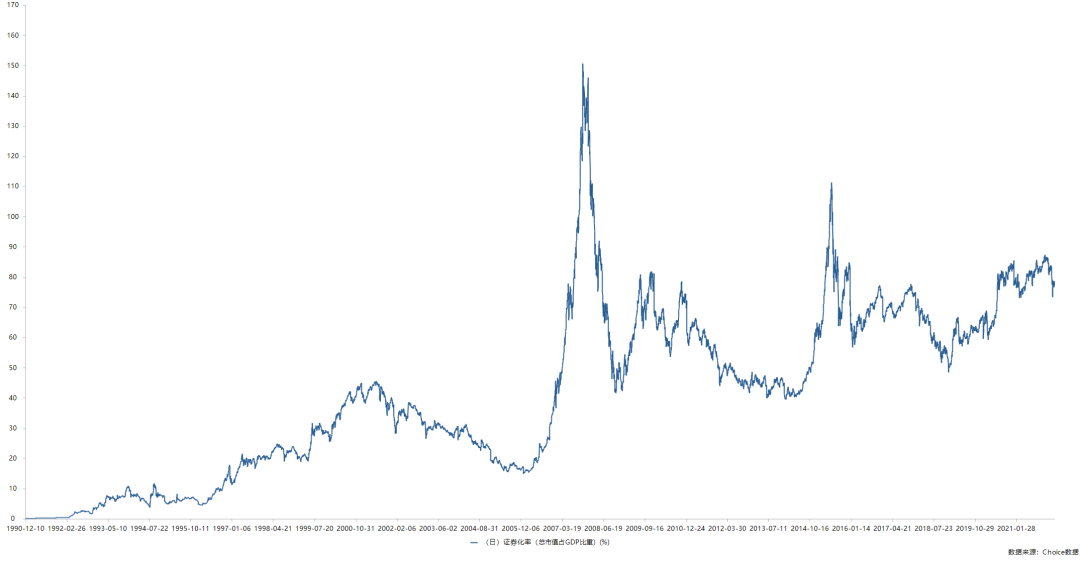

07 | 证券化率

证券化率,指的是一国各类证券总市值与该国国内生产总值的比率(各类金融证券总市值与GDP总量的比值),实际计算中证券总市值通常用股票总市值+债券总市值+共同基金总市值等来代表。证券化率越高,意味着证券市场在国民经济中的地位越重要,因此它是衡量一国证券市场发展程度的重要指标。

证券化率俗称巴菲特指标,巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

A股市场发展的时间不长,早期处于从无到有的阶段,近10年证券化率才有参考价值。

目前证券化率77.27%,证券化率持续提高,现在已经不在低谷区了

这个指标终有一天会提高100%以上的,证券化率没站上100%,算什么牛市?

ps:证券化率相比过去周报大幅下降,一方面是因为下跌,另一方面是2021年结束了,中国的GDP又增长了。

08 | 北上资金

从2019年以来,北上资金和上证指数有非常强的关联性。

本周北上资金继续净流出65.57亿。

09 | 新增投资者数量

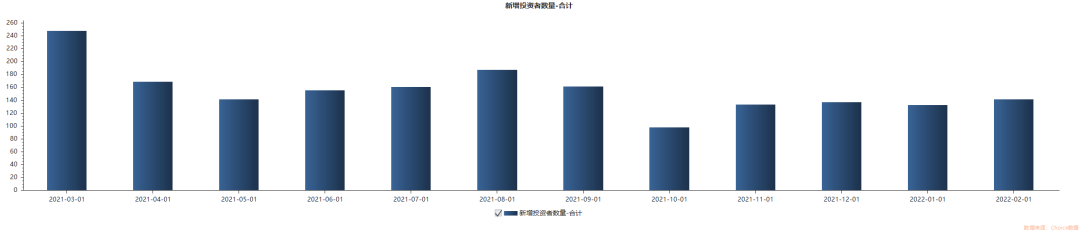

上图为中登公司每月公布的新增投资者数量

新增投资者数量很高的话,说明开户的人挤爆了证券公司,反映了市场情绪十分火热,散户集中入场。开户人数少的话,说明市场还没到狂热期。

2015年4-6月牛市高点时每月新增数量为497万,415万,464万。

1月份,新增投资者人数209万

2月份,新增投资者人数160万,有所下降,不过2月是春节,目前看正常

3月份,新增投资者人数247万,相比1月份大幅提高年9月份,新增投资者人数161万,有所回落

10月份,新增投资者人数97.72万,大幅回落,不过10月有长假因素

11月份,新增投资者人数133.04万,相比10月增长,不过相比9月还是下降

12月份,新增投资者人数136.8万,变化不大

22年1月份,新增投资者人数132.06万,略有下降,变化不大

22年2月份,新增投资者人数141.19万,有所增加

这是一个很值得观察的指标,开户越多,代表了居民存款搬家入市的节奏越快。开户减少,代表存款搬家速度下降

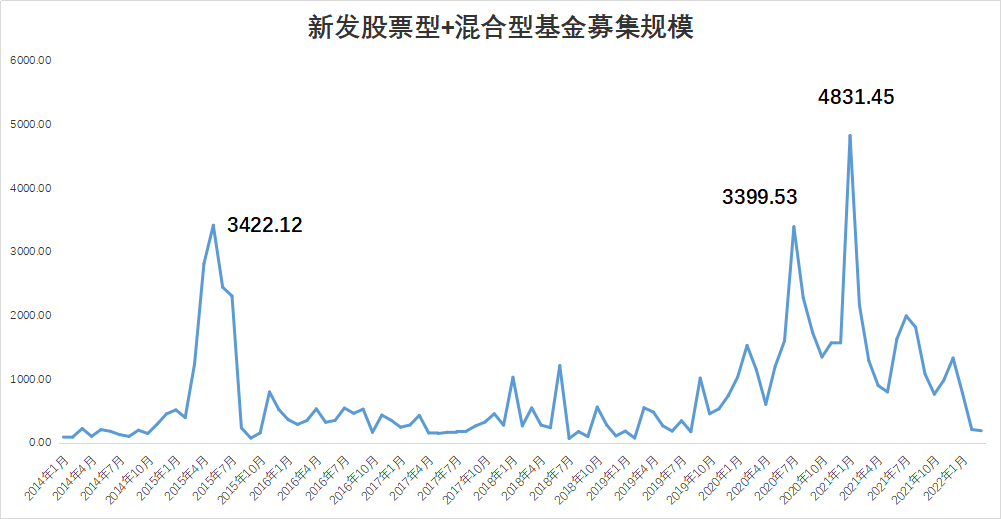

10 | 新发行基金

上图为2014年5月至今新发行的股票型+混合型基金的募集份额。

如果募集规模暴增,说明投资者踊跃入市买基,市场行情十分火热。

可以很明显的看出,今年新基金募集规模明显上了一个台阶,从去年每个月募集不到500亿,猛增到1000-1500亿区间。

新基金募资金额是市场的纯增量资金,非常值得注意!居民存款搬家资金正在跑步入场。

2021年1月,股票+混合基金募集规模4831亿

2021年12月,股票+混合基金募集规模1425亿

2022年1月,股票+混合基金募集规模788亿

2022年2月,股票+混合基金募集规模212亿

2022年3月,股票+混合基金募集规模193.9亿

11 | 证券指数

【行业指数】牛市风向标券商

券商是牛市风向标,从去年最低点466起算,到前期最高点1054,已经翻倍不止。

昨天的指数收盘点位是718,本周略微下跌。

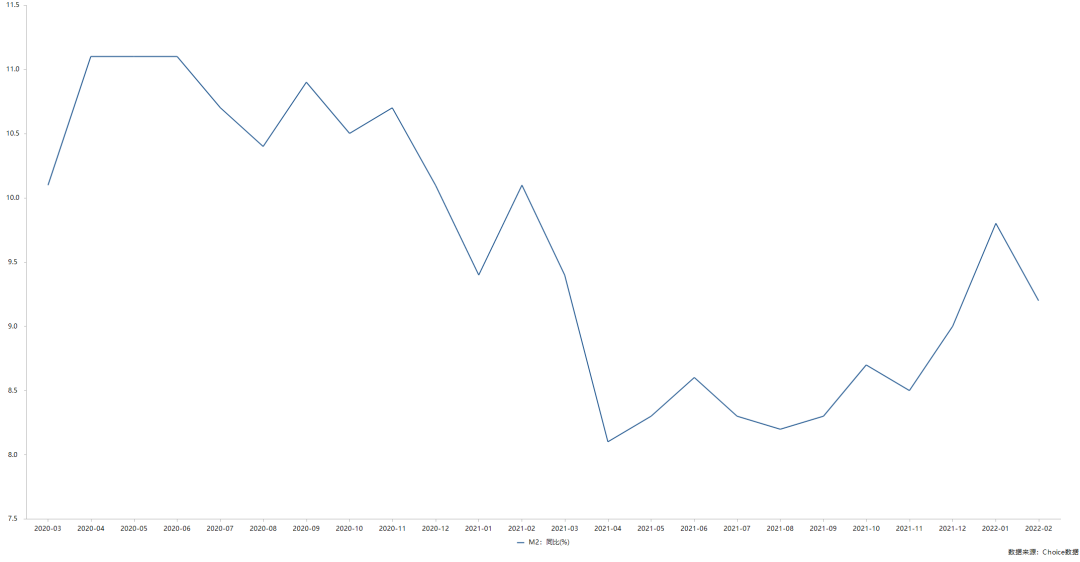

12 | M2月度同比增长

所谓流动性和放水,最直观的代表指标通常为M2同比增速,代表了市场上的流动性宽松和紧张程度。

2020年M2同比增速在10%以上,10月份为8.7%,11月8.5%,12月9%,1月份9.8%,2月9.2%,有所下降,但依然高于9%