中签了的记得在15:00前缴款,别把到嘴边的肉又给弄丢啦!

没中签的也没关系,因为今天又有新债可以申购了。

针对今天申购的君禾转债,船长的建议是:建议申购。

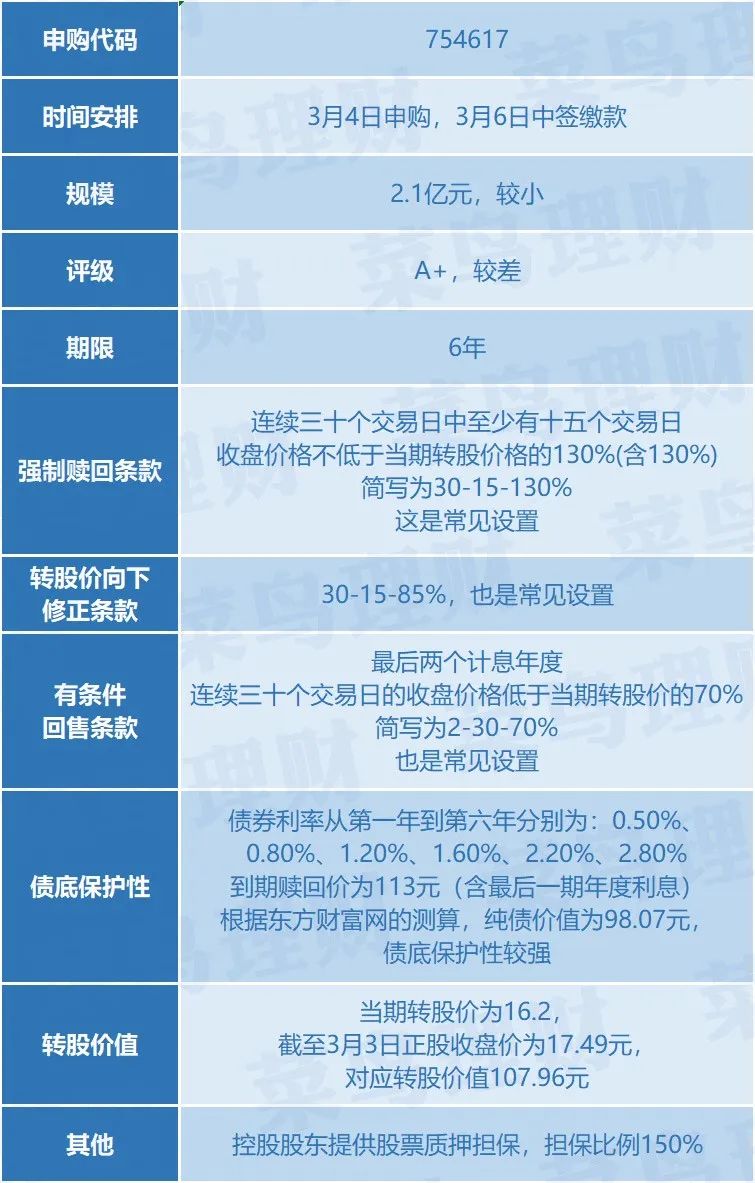

话不多说,先来看看君禾转债的详细信息:

1)基本信息:

2)公司资质:

①基本介绍

公司君禾股份成立于2003年,于2017年上市,市值约25亿元,是一家主要经营潜水泵、花园泵、深井泵、喷泉泵等家用水泵产品的高新技术企业。

公司是中国家用水泵产品的重要出口商之一,17—18年的出口交货值排名行业第二,是国内领先的家用水泵生产商。

公司还在不断地拓展国际市场,产品销往欧洲、美洲、澳洲等地区,与多家国际知名品牌制造商和大型连锁商超建立了稳定的合作关系,并且近期积极拓展北美市场的效果不错。

不过由于家用水泵领域的竞争较为激烈,公司的市场占有率及议价能力仍有提升空间。

从行业来看,全球家用水泵的需求向好,特别是欧美国家的需求稳中有升,而且发展中国家也逐渐在欧美水泵产业链中占据越来越重要的地位。

②业绩表现

近年来,公司的营收和净利润均保持较为稳定的增长。

2016—2018年,公司的营收同比增长率分别为13.2%、17.25%、10.25%,净利润分别同比增长了63.28%、2.01%、22.23%。

2019年前三季度,由于贸易摩擦等因素,欧洲、北美市场出现波动,导致公司的净利润出现了小幅下滑,下降幅度为2.39%。

但随着欧洲、北美市场的逐渐恢复,并且人民币贬值也对出口有所利好,因此公司四季度的业绩恢复了增长。

2019年全年,公司营收实现营收6.73亿元,同比增长5.59%;实现净利7383万元,同比增长7.33%。

③正股方面

目前正股处于强势上涨的过程中,股价处于历史的中等位置,但正股没有明显的上涨触发剂,关注度较低。

估值方面,处于自身历史的中间位置,在行业中和其他同类可比公司相比,属于偏高。

3)参考标的:

综合了当前转股价值、评级、规模、期限、利率等等条件,船长给大家选出的参考标的是华锋转债、银河转债。

这两个标的目前的溢价率分别11.41%、13.19%,截至3月3日的收盘价分别是114.62元、114.62元,自上市日至3月3日的均价分别是114.529元、114.205元,最高价分别是126.55元、122.599元。

4)综合建议:

君禾转债虽然规模小评级差,但债底保护性较强,当期转股价值较高,而且还有控股股东提供比例为150%的股票质押担保,安全性不差。

公司是市值不大,但基本面较为稳健,在行业内的竞争力不错,业绩也保持稳健增长,未来仍有增长空间。

正股走势较强,价位不算高但缺乏上涨触发剂,正股估值合理偏高。

综合来看,上市首日的价格预计在110元—115元之间,建议申购,也可以长期持有,同时可以留意日后的低价入手机会。

最近船长看到很多人在抱怨新债的中签率越来越低,所以也便有越来越多的人打起了“抢权配售”的主意。

船长给大家简单介绍了这种套利行为,也提示了其中的风险。

今天再给大家讲深一点。

首先大家要明确一点:你想买入正股,到底是只为配售新债而已,还是其实也看好正股本身?

船长在和大家的日常交谈中发现,很多人真的没搞清楚自己想干嘛!

这点还请大家注意,就像射箭得对着靶心一样,只有在知道了自己的目的之后,才能更好地“因地制宜”,不至于像无头苍蝇一样乱窜。

所以,如果你是看好正股的,那就根据股票投资的逻辑去决定买入点和卖出点了,配售新债只是个额外的福利。

但如果你对正股不了解,只是为了配售新债呢?我们先来看下最近几只新债抢权的情况:

奥佳转债申购日前两个交易日分别大涨了6.13%和8.1%,当天则下跌了2.07%。如果在前两日买入,申购当日卖出的话,基本上在正股上不会亏钱。

宏辉转债呢,正股在申购日前两个交易日和申购当日的涨幅分别是6.13%、6.1%、-5.69%。如果在T-2日买入,T日买入,也不会亏钱。

天目转债呢,正股在申购日前两个交易日和申购当日的涨幅分别是6.4%、-3.53%、-9.09%。不管是T-2还是T-1日买入,T日卖出基本都亏钱。

翔港转债、桐20转债、盛屯转债也都是亏钱。

所以,这些实例切实地证明了“抢权配售”确实存在风险,有时会成功,有时会失败。

道理说了这么多,你估计还是想问:

到底如何来衡量买入正股的风险,决定要不要这么干呢?

咱们可以来预测下在转债上大致可以赚多少,把这个作为买入正股的保障。

假设我们预计某转债上市首日涨幅15%,我们打算花5000元买入正股。

能买入的正股数=5000÷股价

(注:为了简便计算,这里先忽略不足1手的部分)

这些正股能配到的转债份额就是5000÷股价×每股配售额

配到的转债预计盈利金额=5000÷股价×每股配售额×15%

这些盈利金额占5000元本金的比例为:5000÷股价×每股配售额×15%÷5000=每股配售额÷股价×15%,最后得出一个百分比。

对应到所有的情况中就是:每股配售额÷股价×预计转债上市首日的涨幅。

这个比例就可以当成是5000元本金在股市中的“安全亏损比例”。

可以简单理解为,正股如果亏损比例在这个范围内的话,整体是不亏钱的;如果超出这个范围了,应该就亏钱了。

如果这个比例大于5%的话,抢权配售还是值得一试的;如果小于5%,风险比较大,就不建议大家去操作了。

以今天的君禾转债为例,预计转债涨幅取个中,算12.5%吧。

它的每股配售额是1.4730元/股,按照昨日的收盘价17.49元去算,那么安全亏损比例=1.473÷17.49×12.5%=1.05%。

这个比例太低了,显然风险是比较高的。

之后大家在考虑“抢权配售”时,不妨都用这个公式来算算“安全亏损比例”,以此作为参考,来决定要不要参与。