先定义下网格交易,懂的可以先跳过。

假设一个股票现价100元,可以设定交易规则如下:每涨1元就卖出10%仓位,每跌1元就买入10%仓位。这样如果股票一直围绕100元价格进行波动,就能反复撸羊毛。

这个1元和10%仓位就是你所设定的网格。网格很明显可以调整,比方说你也 可以设定为2元、10%仓位或者1元、5%仓位。

可转债交易主要需考虑两个核心要素:交易成本和网格密度。

1、网格必然会导致频繁交易,交易成本高则负担重。

2、网格密度指的是交易价格的阶梯差,如前面那个例子中的1元、2元就是密度。很明显,密度决定网格交易的有效区间(箱体)。设置太小很容易出箱体,交易策略失败;设置太大就不容易成交,策略就无甚鸟用。

目前来看,有三种产品可以进行网格交易,分别是:股票、场内基金、可转债。

股票可以先排除,交易成本高,印花税加佣金等一个来回千1.5左右,做的越多摩擦成本越高。而且个股走势很难预测,随时都可能突破箱体。所以目前基本上没正经人去玩股票网格交易。

场内基金可以做网格,因为交易成本较低,不需印花税,券商佣金通常在万1左右。在行情波动的时候,选择宽基ETF(如沪深300指数等)做网格来回撸羊毛是一个不错的战法。但如果一旦进入单边行情,比方说前段时间那样连续下跌,那真的鸡儿惨。

上图是近期沪深300指数走势图,在红色框里面做网格就美滋滋,黄色框里面就很惨。所以场内基金做网格是有前提的,必须得判断当前是波动行情。

我这里给一个最简单的沪深300指数网格交易策略:网格密度设为当前净值的1%左右,初始购买50%的仓位,此后每涨1%卖出5%仓位,每跌1%买入5%仓位。这样就可以在上下10%的区间内反复撸羊毛,一般来说不会失效。

好了,后面是本文的核心。

最适合进行网格交易的是可转债,特别是低价可转债。

什么是可转债不介绍,不懂请自行百度。可转债交易和场内基金一样,不收取印花税,券商佣金一般也在万1左右,所以交易损耗较小。

可转债的面值是100元,之前大部分可转债的价格都在120元以上。那是因为可转债其实可以分为债和看涨期权两部分,债是到期会偿还的,看涨期权则是跟随正股上涨的预期。近似而言,高于100元的部分,可以看成是市场对于看涨期权的估值。

基于以上原理,通常无脑打可转债一年可以赚小几千块钱,也不错。但去年下半年以来,由于有比较频繁的企业债违规现象出现,导致有人担心可转债无法刚兑,所以可转债价格普遍下跌,出现了一批价格低于110元,甚至低于90元的可转债。

但实际上只要上市公司不退市,哪怕手上真没钱,其发行的可转债不兑付的可能性极小。

原因就在于有下修转股价这个大杀器。转股价就是约定好的可转债兑换正股的比例,举个栗子,假设最初约定每20元原始面额可以换一股正股,隐藏的前提是正股至少要值20块钱,正股如低于20元则大家都会等着拿利息,而不会转股卖出。

假设这时候正股价格15元,可以下修为每14元原始面额可以换一股正股,持有可转债的人就有动力转股卖出。

总之,99%以上发行可转债的公司就没想着要还钱,都想着让你们转股,所以会有动力一直下修转股价到大家满意为止。

正是基于以上原理,低价(110元以下)可转债成为网格交易的首选对象。原因如下:

1、只要公司不破产,可转债价格通常不会跌破75元,绝大部分时候在85-100出头晃荡。所以大的网格箱体直接限定好了,不用再自寻烦恼。

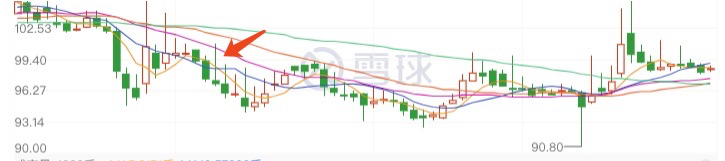

如上图,是一个典型低价可转债的走势,起起伏伏连绵不绝,实属网格首选。

2、从上图K线不难发现,可转债日内的波动也不太小,所以完全可以做日内波动的高频网格交易。具体网格密度可以观察每日走势自行设定。

3、做低价可转债本身就是套利,价格超过100元或者110元以后即可放手,所以不存在卖飞的问题。

4、如前所述,除非出现极端情况,低价可转债也很难跌破85元,所以跌到策略失效套牢的可能性也较小。

5、交易成本低,通常都是万一左右。

6、可转债是T+0,所以可以反复撸日内波动,一天撸三五个来回不是梦。既然是套利,肯定次数越多越好。ETF这点不如可转债,绝大部分是T+1的,效率会低很多。当然也有少数ETF可以T+0交易,那也可以进行类似的网格交易。

归纳下就是,当可转债位于110元价格以下时,债性占据主导地位,而反复波动正好是债的特点,所以适合做网格交易。

也有人做高价可转债的网格,高价可转债更多跟着正股走,体现的是股性。所以做高价可转债网格交易,本质就是在做正股网格交易,只不过交易成本低。有人喜欢选择那些日内波动大的高价可转债做网格,长期来看也还行。

总体来说,做低价可转债网格交易比较靠谱,基本能撸出羊毛来。但这里也要指出问题,就是任何撸羊毛策略都是有代价的,这个代价就是你的资金使用效率。通常来说,各种撸羊毛策略运行得再好,平均下来一年也就12-20%的收益,但很容易就错过大牛市持股带来的超额利润。

但如果你预期未来是熊市和上蹿下跳的猴市,则是比较合适的。